投資用マンションを所有している方の中には、どのタイミングで物件を売却したら利益が出るのか悩んでいる人もいるのではないでしょうか?不動産価格がどのように動くのか見通すのは難しいですよね。そこでこの記事では投資用マンションをお持ちの方に、売却のタイミングや査定方法・売却の流れ・費用・注意点などについて解説します。売却のタイミングを知って、適切な利益を得るようにしましょう。

投資用マンションはいつ売却しても、利益は変わらないのではないですか。

投資用マンションは、売却の時期を間違えると十分な利益を得られません。必要な情報を入手し、ベストなタイミングで売却しましょう。

2025年に投資用マンションを売却するべき?

結論から言うと、2025年は投資用マンションを売却するのに適したタイミングと言えます。なぜ売却に適しているのか、データなどを使って説明しましょう。

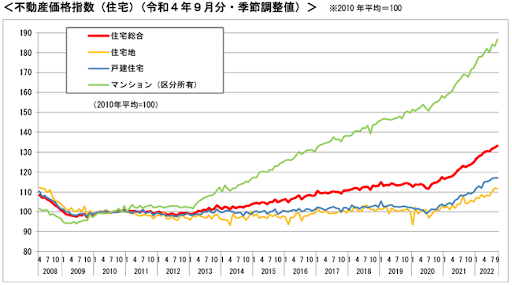

投資用マンションの価格は高止まりしている

マンションの売却価格は2023年まで年々上昇していましたが、2025年現在は高止まりしています。

国土交通省の発表した2023年の不動産価格指数は、すべての不動産で伸びていて、特にマンションは大きく前年を上回っています。したがって2025年現在でも投資用マンションを売却する絶好のタイミングと言えるでしょう。

【マンションの価格動向】

出典:国土交通省 不動産価格指数

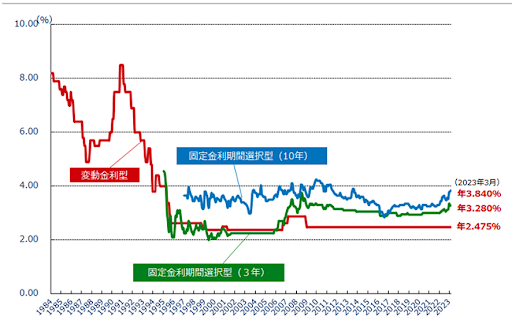

住宅ローンの金利が上昇傾向にある

住宅ローンは2022年末から低金利が続いていましたが、2023年以降、アメリカをはじめとする世界的な金融引き締め政策の影響を受け、上昇傾向にあります。そのためマンションを買いたいと希望する方も慎重になりつつありますが、一方で、インフレヘッジや将来的な家賃収入の上昇を見込んで投資用マンションの需要は一定数あります。したがって2025年現在でも売却に適しているといえるでしょう。

1984年~2023年までの住宅ローン金利の推移は下表のようになっています。これを見てお分かりのように、1999年から始まったゼロ金利政策や金融緩和により、住宅ローン金利は低い状態が続いていました。しかし、2023年以降は上昇傾向に転じています。

したがってマンションの購入希望者にとって、住宅ローンを組みやすく売却のグッドタイミングといえます。

【民間金融機関の住宅ローン金利推移(変動金利等)】

出典:住宅金融支援機構 民間金融機関の住宅ローン金利推移(変動金利等)

投資用マンションの売却の良いタイミングであるのはわかりましたが、誰に相談したらよいでしょうか。

売却する際には、通常不動産会社に仲介を依頼します。そのためローン残高や入居率・利回りなどをきちんと把握して不動産会社に相談するとよいでしょう。

また、不動産コンサルタントや税理士に相談することも有効です。

投資用マンションの売却査定に用いられる方法

不動産売却の査定方法には、取引事例比較法および原価法・収益還元法の3種類があります。3つの種類の査定法にどのような違いがあるのでしょうか。

◇取引事例比較法

取引事例比較法は、主にマンションの査定に使われる方法です。

査定する物件と同じような条件の成約事例を収集し、両者を比較し差異について評価します。比較評価する点は、築年数や階数・駅までの距離・部屋の間取り・分譲会社などの項目。一坪単価を基準に、よい項目についてはプラス、劣っている項目についてはマイナス評価し、適正価格を算出します。

問題点は点数のつけ方で、はっきりした物差しがなく担当者の主観に頼りがちな点です。最近では、AIを活用した自動査定サービスも登場しており、より客観的な査定が可能になっています。

◇原価法

原価法は、主に中古戸建住宅について査定するときに使われる方法です。

まず該当物件を取り壊して同じ建物を建築した時の原価を計算し、そこから建物や設備の老朽化した分について、築年数にしたがって差し引いて査定額を算出します。

原価法は次の算式により計算します。

積算単価=再調達価格×延床面積×残存年数(耐用年数-築年数)÷耐用年数

なお再調達価格とは、同じ場所に同一の建物を新たに建築した時、いくらかかるかという価格をいいます。原価法は、築年数が古い物件や、特殊な構造の物件など、取引事例が少ない場合に有効です。

◇収益還元法

収益還元法は、賃貸物件などの投資用物件の査定によく利用される方法です。

不動産の運用により、将来いくらぐらいの利益を生み出すかという収益力を基に査定価格を評価します。収益還元法には直接還元法とDCF法の2種類があります。

直接還元法:年間で得られる純利益を表面利回りで割り算出。

DCF法:現在までの投資額に対して将来幾らぐらいの利益を得られるか予測して算出。

収益還元法は、投資用マンションの査定において最も重要な方法です。将来的な家賃収入や修繕費用などを考慮して、物件の収益性を評価します。

投資用マンションの売却査定を行うタイミング12選

投資用マンションの売却査定は、いつすればよいのでしょうか。

投資用マンションを売却するタイミングは1つだけではありません。ご自分の置かれている状況や不動産投資を取り巻く環境などを考えて決めましょう。

投資用マンションを売却査定するベストタイミングは次の12項目です。

- 購入金額を売却金額が上回るとき

- マンションの売却相場が上昇しているとき

- デットクロスを迎えるとき

- 金利が上昇傾向にあるとき

- 購入から5年以上経過している場合

- 引越しシーズンの直前

- 周辺状況が変化したとき

- マンションが満室で近隣物件より家賃が高い

- 近隣に新しいマンションができた

- 路線価が上昇している

- 大規模修繕工事前

- 空室率が高くなってきたとき

それではそれぞれの項目について説明します。

購入金額を売却金額が上回るとき

投資用マンションの売却金額が、購入金額を上回るときは売却のタイミングです。

不動産会社に査定を依頼し、売却を考えましょう。しかし一般的に売却金額が購入金額を上回るのは人気のエリアにある優良マンションに限られ、売却金額が購入金額を下回ることが多いといえます。

また、売却金額が購入金額より少なくても、家賃収入の累計額を加えた金額が購入金額よりも多い場合は利益が出ている証拠です。売却について不動産会社に相談することをおすすめします。

ただし売却益が出ていると思っていても、売却には仲介手数料や譲渡所得税などの経費が掛かります。経費を加えて利益が出ているか把握する必要があります。

購入金額を上回らない場合でも、売却によってまとまった資金を手に入れ、新たな投資に回すという選択肢もあります。

マンションの売却相場が上昇しているとき

マンションの価格相場が上昇しているときは、売却し利益を確保できるチャンスです。

既に国交省提供の表で示した通り、2013年以降マンションの価格は着実に上昇し、2021年には上昇幅も大きくなっています。特に都心部の価格は上昇しているため、売却のグッドタイミングといえるでしょう。ただしエリアによっては上昇幅も異なるため、マンションの実勢価格を的確に調べなければなりません。

2025年現在、マンション価格は高止まりしており、2023年のような大幅な上昇は見込めませんが、好立地や人気の物件は依然として高値で取引されています。

デッドクロスを迎えるとき

デッドクロスになる前は、マンションを売却する最適なタイミングといえます。

デッドクロスとは、ローンを借りて投資用マンションを購入したケースで、減価償却費より元金返済の方が大きくなること。これにより帳簿の上では利益が出ていても、所得税は増え、キャッシュフローが悪化してしまいます。そのためデッドクロスの前は、投資用マンションを売るチャンスになるでしょう。

デッドクロスを迎える時期は、ローン残高や金利タイプによって異なります。

金利が上昇傾向にあるとき

投資用マンションは、低金利の時は売却のチャンスです。

2013年に金融緩和による超低金利政策が行われ、住宅ローンや不動産投資ローンも低金利の状態が継続していました。

しかし、2023年以降は、世界的な金融引き締め政策の影響を受け、金利が上昇傾向にあります。金利が上昇すると、住宅ローンの金利も上昇するため、マンションの購入意欲が減退し、価格が下落する可能性があります。金利上昇局面では、早めの売却を検討することも有効な戦略です。

購入から5年以上経過している場合

売却益にかかる譲渡所得税は、所有期間が5年超の場合は税率が低くなります。

譲渡所得には所得税と住民税が掛かりますが、所有期間が5年以下か5年超かにより税率は大きく異なるため注意しなければなりません。5年超になったときは税率が大きく下がりますので、投資用マンションを売却するよいタイミングといえるでしょう。下表を見てお分かりの通り、5年超か以下かでは、利益は2倍ほど違ってきます。

【譲渡所得税の税率】

| 所得の種類 | 所有期間 | 所得税率 | 住民税率 | 合計 |

|---|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30.63%※ | 9% | 39.63% |

| 長期譲渡所得 | 5年超 | 15.315%※ | 5% | 20.315% |

なお所有期間は、「マンションを売った年の1/1現在」が基準となるため、所有期間を数えるときには間違えないようにしましょう。

譲渡所得税は高税率ですね、いつ納めなければならないのですか。

所得税は、投資用マンションを売却した翌年の2/16~3/15までに確定申告を行い、復興所得税と合わせて納めます。住民税は、翌年の4、5月頃に各市区町村から住民税の納税通知書が送付されるので、その金額を納税します。

引越しシーズンの直前

引越しシーズンの直前に売却活動を行えば、早く高く売れる可能性があります。

3月は新年度を間近に控え、人事異動の発令が行われる時期です。そのため3月をターゲットに売却を行えば、高く早く売却できるでしょう。ただし3月の売却を目指すためには、3~6カ月前には準備しなければなりません。逆に年末年始は多忙な時期、8月は暑い時期でマンションの動きは不活発です。したがってこの時期に投資用マンションの売却活動をしても、売却には苦労するため避けた方が良いでしょう。しかし9月に入れば人の動く時期に入るため、秋に合わせて売却活動を行うのも一つの方法になります。

2025年現在、テレワークの普及などにより、引越しシーズンが以前ほど明確ではなくなってきています。しかし、3月や9月といった時期は依然として需要が高まる傾向があります。

周辺状況が変化したとき

投資用マンションの売却は、周辺環境の変化を見て早めに対応しましょう。

会社や工場・学校などが移転したり廃業したような場合、入居者が退去すると家賃収入は入ってきません。入居者が住んでいなくても、今後マンションへの入居者は期待できませんし、施設移転等による影響は避けられません。

またスーパーや公共施設などの便利施設がなくなるようなケースでも、住みたいと思う人も少なくなる恐れがあります。さらにバス便の本数が減ったり、運行経路の変更・急行電車の停車駅でなくなったような場合も需要減につながります。したがって周辺環境の変化を、常に把握し早め早めに対応することも必要なことです。

2025年現在、コロナ禍の影響で、テレワークの普及や都心から郊外への移住など、人々のライフスタイルが変化しています。これらの変化が周辺環境に影響を与える可能性もあるため、注意が必要です。

マンションが満室で近隣物件より家賃が高い

所有している投資用マンションが満室で、周辺の物件より高い家賃で貸している場合は、高価格で売却できる可能性があります。

投資用マンションを購入する目的は、高い家賃収入を得ることです。したがって満室でしかも近隣物件よりも家賃が高ければ、不動産投資する人にとって、高収入が期待できる魅力的な物件といえるでしょう。

ただし、家賃が高すぎる場合は、空室リスクが高まる可能性もあります。周辺相場を考慮した適正な家賃設定が重要です。

空室率が高くなってきたとき

逆に、空室率が高いと、家賃収入が減少し、物件の収益性が悪化します。空室率の上昇は、物件の価値を下げる要因となるため、早めの売却を検討する必要があります。

空室対策として、家賃の見直しやリフォームを行うことも有効ですが、改善が見込めない場合は売却も検討しましょう。

近隣に新しいマンションができた

周辺に新しいマンションができた場合は、売却を考えるタイミングです。

エリアのニーズが大きければ問題はありませんが、需要が小さな地域では新しいマンションができれば価格競争になる恐れがあります。多少の値引きで十分な利益を得られれば良いですが、価格競争で赤字になりローン返済が不能となることも想定しておかねばなりません。最悪の場合は、マンションを売却しなければならない事態に発展する恐れもあります。そのような事態に発展する前に、投資用マンションを売却して利益を確保しておく必要があります。

路線価が上昇している

路線価が上がっている場合は、投資用マンションを高く売るチャンスです。

路線価が上昇しているということは、投資用マンションの価格も上昇していることを意味し、高く売却できる可能性が高いといえるでしょう。

路線価は、道路に面する土地の1平方メートル当たりの価格を言い、土地を評価するときに使われます。路線価は、相続税評価額を算出する際に使われ、国税庁のホームページの「路線価図・評価倍率表」で調べられます。路線価図・評価倍率表に記載されている道路に面した価格と土地の面積を掛けることにより土地の価格が算出できます。

2024年の路線価は、全国的に上昇傾向にありますが、地域によって上昇率は異なります。2025年以降も、金融緩和政策の継続や都市部への人口集中などにより、路線価の上昇が続く可能性があります。

大規模修繕工事前

マンションは通常築15年前後で大規模修繕を行いますが、工事前が売却のよいタイミングです。

大規模修繕費の工事費用は、マンション所有者の積み立てにより賄われます。しかし積立金だけでは不足することが多く、数十万~数百万円単位で工事費用を追加で徴収されることが多々あります。また大規模修繕の時期に合わせて、積立金を値上げすることもよくあるケースです。

それに加え、他のマンション所有者との大規模修繕の合意ができず、修繕自体が難航したり修繕ができなくなる恐れもあります。大規模修繕ができなくなると、入居者の要望を満たすことができなくなり、家賃を下げざるを得なくなったり入居者が退去する恐れもあります。そのような状態に陥った場合は、投資用マンションを高値で売却することはできなくなります。

そのため大規模修繕工事前は、売却の選択肢になります。大規模修繕工事後も、建物の状態が良くなり、資産価値が向上する可能性があります。

投資用マンションを売却する流れ

投資用マンションは通常どのくらいの期間で売れるのでしょうか。

マンションがどのエリアにあるか、売出価格をいくらで設定するか等で売りやすさは異なります。一般的には3カ月~6カ月と考えておけばよいでしょう。

ただし、市場の動向や物件の状態によっては、これより短期間で売れる場合もあれば、長引く場合もあります。

投資用マンションの売却の手順は、通常次のような流れになります。

- 売却計画を立てる

- 必要書類を作成する

- 不動産会社へ売却査定を依頼する

- 不動産会社を決定して仲介契約を結ぶ

- 売却活動を開始する

- 買主と売買契約を締結する

- 最終契約と物件の引き渡しを行う

- 確定申告を行う

それでは売却の手順について、ひとつずつ説明していきましょう。

売却計画を立てる

投資用マンションは、売りに出して直ちに売れるわけではありません。

そのため売却希望時期に合わせて、綿密に計画をたてる必要があります。あらかじめ売却希望金額や売却時期・売却の流れなどを確認しておかないと、思わぬ低い価格で売却してしまったということにもなりかねません。

売却計画の段階では、インターネットで周辺エリアの相場を確認し、売却希望条件などを明確化するなど、入念に計画をたてることが成功の第一歩です。売却計画を立てる際には、専門家である不動産会社に相談することも有効です。

必要書類を作成する

投資用マンションの売却計画をたてたら、次に売却に必要な書類を用意する必要があります。必要書類は、マンションを購入した際にもらっているものも多いですが、見つからない場合は再発行してもらわなければなりません。

必要な書類には次のようなものがあります。

| 必要書類 | 入手先や該当書類や |

|---|---|

| マンションの間取り図 | 紛失の場合は管理会社や工事会社など |

| マンションの規約や修繕計画など | 紛失の場合は管理会社や管理組合 |

| マンション建物の測量図 | 法務局より入手 |

| 物件概要書(パンフレット等) | マンション購入時の仲介会社やハウスメーカー |

| 管理規則 | マンション管理会社 |

| 登記済権利証(登記識別情報) | 登記の完了を証明するもの・紛失の場合は法務局に請求(オンラインも可) |

| 登記事項証明書 | 不動産の登記内容を確認・法務局(オンラインも可) |

| 固定資産税・都市計画税納税通知書 | 紛失の場合は固定資産税評価証明書を市町村役場で入手 |

| 身分証明書 | マイナンバーカード・運転免許書・健康保険証・パスポートなど |

| 振込先情報 | 金融機関の通帳あるいはキャッシュカード |

| 印鑑登録証明書と実印 | 印鑑証明書は一般的に3カ月以内のものを使用 |

| 住民票 | 所有権移転登記に必要 |

| 重要事項説明書 | 不動産会社が作成する、物件の重要な情報を記載した書類 |

不動産会社へ売却査定を依頼する

だいたいの相場を確認したら、次に不動産会社に投資用マンションの査定を依頼する必要があります。

その際査定は1社だけでなく、複数の不動産会社に依頼しましょう。1社だけですと、正確な査定がなされない可能性があるため、複数社から査定を取って、比較しなければなりません。

なお査定を依頼するときに、不動産会社の対応や売却についての知識などを見て、売却を仲介してもらう会社を見つけなければなりません。不動産会社は、投資用マンション売却の重要なパートナーです。慎重に比較して、間違いのない信頼できる不動産会社を選ぶ必要があります。

査定方法は、訪問査定、机上査定、オンライン査定などがあります。訪問査定は、実際に物件を見て査定するため、最も正確な査定額が得られます。

不動産会社を決定して仲介契約を結ぶ

信頼できる不動産会社を見つけられたら、媒介契約を締結します。

媒介契約には、一般媒介契約・専任媒介契約・専属専任媒介契約の3種類があります。主な特徴は下表のとおりです。

| 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 | |

|---|---|---|---|

| 複数社への依頼 | 可能 | 1社のみ | 1社のみ |

| 自己発見取引 | 自分で顧客を探せる | 探せない | 探せない |

| 契約有効期間 | 自由に決められる | 3カ月以内 | 3カ月以内 |

| レインズへの登録(※) | 自由 | 契約締結日から7日以内に登録が必要 | 契約締結日から5日以内に登録が必要 |

| 売主への業務報告 | 任意 | 2週間に1回以上必要 | 1週間に1回以上必要 |

売却活動を開始する

媒介契約を締結すると、不動産会社はインターネット上で広告をしたり、チラシを入れるなどの宣伝活動を行います。購入希望者が現れたら、内覧してもらいます。その際部屋の掃除をしておくのは、高く売却するためだけでなく、エチケットとしても必要なことです。忙しい場合は、ハウスクリーニングを依頼することも考えましょう。

内覧時には、入居者がいる場合は事前に連絡を取り、日程調整を行う必要があります。また、内覧時に物件のメリットやデメリットを正直に伝えることも重要です。

買主と売買契約を締結する

購入希望者が現れたら、売却代金や手付金・物件引き渡し時期などの条件について交渉し、希望が合致したら売買契約を結びます。

売買契約は、売却計画をたてた時に用意した書類のほかに、所有権移転登記のために要する住民票・戸籍謄本・ローンが残っている場合は抵当権抹消登記申請書などを用意します。

売買契約締結時には、買主から手付金を受領します。手付金は売買金額の5~10%程度が相場です。また売買契約締結時には、仲介を依頼した不動産会社には、仲介手数料の半額を支払うのが一般的です。

契約の際には印紙税を支払う必要があります。例えば1千万円を超え5千万円以下の売買契約については、6万円の収入印紙が必要です。なお令和6年3月31日までに作った10万円超の売買契約書には、3万円の軽減措置が講じられています。

売買契約書には、物件の状態や設備、瑕疵担保責任の有無など、詳細な内容を記載する必要があります。不明な点や不安な点があれば、必ず不動産会社に確認しましょう。

最終契約と物件の引き渡しを行う

投資用マンションの決済と引き渡しは、売買契約を結んでからおおよそ1カ月後に行います。決済日には、金融機関に売主と買主・不動産会社社員・金融機関担当者・司法書士が集まります。

決済日に行うことは次の3つです。

- 売買代金の支払い

買主は売主に、売買代金から手付金を差し引いた残金を支払います。 - 投資用マンションの引き渡し

売主はマンションの鍵および必要書類を手渡します。 - 諸費用の支払い

不動産会社には仲介手数料、司法書士には登記費用を支払います。

全ての処理が終わると司法書士は、法務局に向かい所有権移転および抵当権設定などの登記を行います。決済と引き渡しは、通常、金融機関で行われますが、司法書士事務所で行われる場合もあります。

確定申告を行う

投資用マンションを売却した場合、売却益に対して譲渡所得税が発生します。売却した翌年の2月16日から3月15日までの間に確定申告を行い、納税する必要があります。

投資用マンションを売却する際に必要な費用

投資用マンションを売却するには、お金がかかることを忘れてはなりません。

投資用マンションを売却するには、仲介手数料や売買契約書に貼付する印紙税・ローンを完済していない場合は抵当権抹消登記の費用・譲渡所得税などが掛かります。

投資用マンションを売却する際に必要な費用

投資用マンションを売却するには、さまざまな費用が掛かります。

仲介手数料や売買契約書に貼付する印紙税・ローンを完済していない場合は抵当権抹消登記の費用・譲渡所得税などが掛かります。

不動産会社への仲介手数料

仲介手数料は、売り手と買い手の間に立って条件の調整や契約書作成などを行ってくれる不動産会社に支払う手数料を言います。

仲介手数料の上限は、宅建業法により次表のように決まっています。

【仲介手数料上限】

| 取引価格(税抜き) | 仲介手数料 |

|---|---|

| 400万円超 | 取引物件価格(税抜き)×3%+6万円 |

| 200万円~400万円以下 | 取引物件価格(税抜き)×4%+2万円 |

| 200万円以下 | 取引物件価格(税抜き)×5% |

なお仲介手数料には、消費税がかかりますが、不動産会社によっては、仲介手数料を割引いている場合もあります。

売買契約書作成時の印紙税

売買契約書には、決まった金額の印紙を貼付し納税する必要があります。契約書は2通作成し、売主と買主がそれぞれ自分の印紙税を負担します。

印紙税は契約書に記載される取引価格により定められ、1,000万円超5,000万円までは2万円(軽減税率1万円)、5,000万円超1億円までは6万円(軽減税率3万円)です。令和6年3月31日までは、軽減税率が適用されました。

抵当権抹消登記の費用

投資用マンションをローンを組んで購入し、残債がある場合には抵当権抹消登記を行わなければ売却できません。

所有権移転登記は買主が負担しますが、抵当権抹消登記は売主が負担します。抵当権を抹消するためには、登録免許税を納める必要があり、土地および建物にそれぞれ1,000円ずつ必要です。また司法所に登記を依頼する場合は、1~3万円程度の報酬が必要です。

譲渡所得に対する税金

投資用マンションを売却して利益を得ると、譲渡所得税を納めなければなりません。

譲渡所得税は次の式により算出します。

譲渡所得=マンション売却代金-(マンション取得費+譲渡費用)

譲渡所得税の税率は、所有期間により大きく異なり、税率は既に述べた通りです。

譲渡所得税には、さまざまな特例があります。例えば、居住用財産の3,000万円特別控除や、マイホームを買い替えた場合の特例などがあります。

内覧開始までにハウスクリーニングを実施する

内覧してもらうためには、購入希望者に投資用マンションを気に入ってもらわなければなりません。

良い印象を持ってもらうためには、整理整頓や清掃をして部屋をきれいにする必要があります。忙しくて自分できれいにできないときは、ハウスクリーニングを依頼しましょう。多少の費用は掛かりますが、購入希望者にはよい印象を持ってもらえるでしょう。

信頼できる不動産会社か見極める

不動産会社は、投資用マンションの売却にあたって良きパートナーでなければなりません。

仲介や買取を依頼する不動産会社は、売却に関する税金や費用・登記・売却価格など、さまざまな知識を身につけている必要があります。信頼できる不動産会社を見つけるためには、一括査定を利用するとよいでしょう。査定してもらう際の担当者の対応や、査定の根拠などを聞くことにより信頼できる良きパートナーかどうか判断できることでしょう。

不動産会社の評判や実績を調べることも重要です。インターネットの口コミサイトや不動産ポータルサイトなどを参考にしましょう。

売却を決めたらできるだけ早い段階で査定まで進める

投資用マンションの売却を決めたら、万全の準備を整え、できるだけ早く査定を依頼しましょう。

売りに出して売却できるまでは、通常3カ月~6カ月掛かります。周辺相場を把握し必要な書類を揃える期間も必要なため、時間がかかるのは必定です。高い価格で売却しようと考えても、タイミングを逸しては徒労に終わってしまうかもしれません。したがって売りたい時期を考え、「投資用マンションを売却する流れ」を参考に、早め早めに行動に移しましょう。

売却を急ぐ場合は、不動産会社に買取を依頼することもできます。ただし、買取の場合は仲介よりも売却価格が低くなる傾向があります。

投資用マンション売却査定のまとめ

投資用マンションを上手に売却するには、不動産会社に適切に査定してもらうことが大事です。査定は、ただ単に投資用マンションの売却可能金額を提示してもらうことだけではありません。不動産会社に査定してもらう過程で、信頼できるパートナーを見つけることが可能になります。したがって査定は1社だけでなく、複数の会社に依頼し比較することが重要になります。

投資用マンションを売却するには、査定が重要なポイントになるわけですね。

そうですね、重要な点は複数の不動産会社に依頼して、妥当な価格を提示してもらうこと、信頼できる不動産会社を見つけることに尽きるでしょう。

プロレバ不動産なら、最短1週間でマンションを売却し、現金化できます。

また、宅建資格等の資格保有者である専任の「買取アドバイザー」が、税金・法律・売却価格の面で最適な売却を提案するので、納得のうえでスピーディーにマンションを売却可能です。

さらに、18年間の不動産買取で培った独自の販売網があるので、他社よりも平均して15%高値での売却を実現しています。

お急ぎのご相談は、下記のお電話番号へお電話をおかけください。

まずは査定を実施したいという方は、下記から無料の簡易査定をご利用ください。