マンションの転売にかかる税金とはどのようなものでしょうか。

マンションを売却すると税金がかかりますが、転売における税金や売却して利益が発生した場合の税金、利益が発生しなくても必ずかかる税金など、さまざまな種類の税金があります。

マンションを転売したい方や、転売後の利益にかかる税金がどれくらいかを知りたい方もいるでしょう。

この記事では、マンション転売にかかる税金とその種類をはじめ、計算方法などのマンション売却における税金について詳しく解説します。

転売にかぎらず、マンション売却を考えている方や、税金について初心者の方にもわかりやすく説明していますので、ぜひ参考にしてください。

マンション転売は利益になる見込みで売却しますよね。

マンションを売却して利益が発生したときの税金とともに、売却の契約をすれば必ずかかる税金なども一緒に紹介していきますよ。まずは転売における税金です。

マンションの転売では消費税がかかる

マンションの転売は投資目的の売却ということになります。

そのため、一般的な個人が売却するときにはかからない消費税がかかります。事業扱いになるからです。

ここではマンションの転売における消費税について解説します。

マンション売却で意外な税金負担!消費税や節税のポイントを解説

マンション転売は個人でも消費税がかかる

マンションを転売する際は販売するマンションに消費税がかかります。

通常、個人のマンション売却には消費税がかかりませんが、前述のとおり、マンション転売は投資とみなされるため事業扱いになります。

そのため、個人であっても消費税が課せられるのです。

ただ、2023年10月1日以降開始する事業年度から、免税事業者であれば消費税はかかりません。前々年の課税売上が1,000万円以下なら免税事業者扱いになり、消費税を支払わなくても良いのです。

マンションの転売をする際は、過去の売上がどのくらいかをあらかじめ知っておく必要があります。

【転売を成功させる第一歩!】マンションの相場価格が簡単にわかるサイトをチェック

控除や特例は利用できないものがある

通常のマンション売却とは違い、控除や特例も利用できないものがあります。

後述しますが、マイホーム売却に使える特例や控除はマイホーム限定のものです。そのため、転売などの投資用の売却には使えません。

基本的には控除や特例は利用できないと考えておきましょう。

マンションの転売は投資目的になり、事業扱いになるのですね。

個人でも事業としてみなされるため、消費税がかかる点は覚えておきたいところです。

【特例が使えないって本当?】マンション売却で押さえるべき注意点と税金とは?

転売を含むマンション売却に必ずかかる税金

マンションの転売を含むマンション売却では税金が課せられます。ケースによってかかる税金が異なり、利益に関係なく発生する税金があるのです。

まずは必ずかかる税金として2種類を紹介していきます。

【税金以外にこんな費用も?】マンション売却時の出費リストと削減のポイント

印紙税

印紙税はマンション売却における契約書に貼る収入印紙、その印紙にかかる税金です。別名、収入印紙税とも呼ばれ、契約時の金額によって納付額が変わります。

印紙税は売買の契約書に貼る印紙代です。それに加えて印鑑や署名で消印をすることで納税になります。

また、印紙の貼り忘れや消印の忘れは過怠税という罰則になってしまうので注意しましょう。

過怠税は印紙税の2倍の金額を支払うことになり、通常の印紙税とプラスすると、当初の印紙税の3倍の額を納めることになってしまいます。

抜け・漏れがないかを確認して契約を終えるようにしましょう。

【PR】KDDI株式会社

登録免許税

登録免許税はマンションなどの不動産の名義変更にかかる税金です。マンションの持ち主を変えるとき、登記に支払うお金になります。

登録免許税は買主側と売主側双方にかかりますが、売主にかかる登録免許税は抵当権抹消登記についてのものです。

抵当権抹消登記はマンションを購入した際に組んだ住宅ローンをはずす手続きをいい、住宅ローンがまだ残っている場合は、そのための登録免許税を納める必要があります。

住宅ローンを完済していないとマンションを売却できないからというのが理由です。

プロが教える!マンション売却の全手順と成功のための下準備ポイント

転売を含むマンション売却で利益が発生するとかかる税金

マンション売却をして発生した利益のことが売却益、または譲渡所得です。その譲渡所得にかかる税金を譲渡所得税と呼んでいます。

譲渡所得税

マンションをはじめとする建物、土地などを売却して手にした利益のことを譲渡所得といいます。利益(所得)には所得税がかかります。

譲渡所得にかかる所得税や住民税、復興特別所得税を合わせて譲渡所得税といいます。

この譲渡所得税は利益に対してかかるため、大きな利益になればなるほど納税する額が増えていきます。

【マンション売却の落とし穴を暴露!】よくある失敗例と回避するための秘策

復興特別税

復興特別所得税は東日本大震災の復興を目的とした税金です。売却年の所得税にかかる税金となります。

この復興特別所得税は譲渡所得税の1つですので、利益が発生した場合のみ課税されます。2037年12月31日までの間にマンション売却をして、譲渡所得が出れば課せられる税金です。

【PR】朝日放送テレビ株式会社

【マンション売却で驚きの出費!】税金だけじゃない隠れた費用の正体と手数料の実態

転売を含むマンション売却でかかる税金の計算方法と具体例

次にマンション売却にかかる各種類の税金の計算方法を紹介します。

譲渡所得税の計算方法

譲渡所得税の計算方法はまず譲渡所得の計算からはじめます。

〇譲渡所得の計算式

譲渡所得=譲渡価格-取得費-譲渡費用

以上の計算で譲渡所得がプラスなら利益が出たということです。

そして所得から税額を算出します。

| 所有期間 | 区分 | 税率 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 39.63% |

| 5年超 | 長期譲渡所得 | 20.315% |

譲渡所得税は以上の税率と上記の譲渡所得をかけて計算します。

5年を超えて住んだマンションを売却すると税金が安くなる計算です。逆に5年以下の所有期間だと税率が高くなり、2倍くらいの差になります。

〇譲渡所得税の計算式

譲渡所得税=譲渡所得×税率

【参考記事】売却益にかかる税金を徹底計算!節税のチャンスを見逃すな!

マンション売却の譲渡所得税の計算は、上記の記事で詳しく解説しています。ぜひ参考にしてください。

印紙税の計算方法

印紙税は、マンションを売却するときに契約書に貼り付ける印紙代というのは先ほども説明しました。

では一体、印紙税はいくらかと言うとマンション売却価格によって異なるため、決まった額ではありません。

具体的には、以下を確認ください。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 10万円を超え 50万円以下のもの | 400円 | 200円 |

| 50万円を超え 100万円以下のもの | 1千円 | 500円 |

| 100万円を超え 500万円以下のもの | 2千円 | 1千円 |

| 500万円を超え 1千万円以下のもの | 1万円 | 5千円 |

| 1千万円を超え 5千万円以下のもの | 2万円 | 1万円 |

| 5千万円を超え 1億円以下のもの | 6万円 | 3万円 |

| 1億円を超え 5億円以下のもの | 10万円 | 6万円 |

| 5億円を超え 10億円以下のもの | 20万円 | 16万円 |

| 10億円を超え 50億円以下のもの | 40万円 | 32万円 |

| 50億円を超えるもの | 60万円 | 48万円 |

そこまで大きな額ではありませんが、必ずかかる税金のひとつですので、忘れずに対処しましょう。

登録免許税の計算方法

売却の際、売主側の登録免許税の金額は、抵当権抹消登記だとマンション1部屋で1,000円です。

しかしながら、マンションと土地は別の不動産と考えるため、土地分の登録免許税1,000円も加わり、合計2,000円となります。

そのため、土地が複数ある場合はその分だけ登録免許税が課せられます。手持ちの土地がいくつあるか、正確な数を知りたい場合は抵当権設定契約書でチェックが可能です。

抵当権設定契約書はローンを組んだ金融機関に伝えれば返してもらえます。

復興特別税の計算方法

復興特別所得税は2013年1月1日~2037年12月31日までの期間にわたり、基準所得税額の2.1%が課税されます。

計算式は以下のとおりです。

復興特別所得税額=基準所得税額×0.021=課税所得金額×(所得税率(%)÷100)×0.021

たとえば、マンション売却で1,000万円の利益が出たケースでは1,000万円×0.021で21万円となる計算です。

転売を含むマンション売却の利益にかかる税金の節税方法

マンション売却の譲渡所得税の節税方法を解説します。ここでは代表的なものを3つまとめました。

3000万円特別控除

売却時に譲渡所得が発生した場合、条件次第で最大3,000万円まで所得を控除してくれる制度があります。

たとえば、マンション売却額が2,000万円の譲渡所得の場合、3,000万円特別控除を適用すると譲渡所得が0円になります。

そのため、譲渡所得税を支払う必要がありません。

過去2年間、同じ特例を利用していないかなどの要件がいくつかあります。多くの人が利用している控除と言えるでしょう。

譲渡損失の損益通算および繰越控除の特例

マンション売却の際に利益がなく損失になってしまう場合があります。

住んでいたマンションを売却する場合、新築マンションを購入したときよりも高い価格で売れることはよほどのことが無い限りないでしょう。

この譲渡損失に関して、条件が合えば控除することができます。

わかりやすく言うと、マイホームのマンションを住宅ローン残高より低い額で売却した際、譲渡損失になってしまったとします。

そこで一定要件をクリアしたら、その譲渡損失をその年の他の所得(給与など)から控除(損益通算)することが可能という制度です。

この特例は買換え時と買換えではない場合と、それぞれの場面で活用することが可能です。

取得費加算の特例

親から相続したマンションの相続税の一部を、マンション取得費にプラスできる制度がこの取得費加算の特例です。

相続税とマンション売却の譲渡所得税が重ならないように配慮した特例ともいえます。

取得費加算の特例は取得費に相続税を加算すれば、結果的に譲渡所得税を抑えることができ、税負担を減らすことが可能です。

そのため、売却利益が大きいマンションなどの不動産に利用すると節税効果が高いでしょう。ただし、この特例は相続開始から3年10ヶ月以内に売却した場合にのみ適用されます。

小規模宅地の特例

被相続人が住んでいた土地や、貸し付けていたマンションなどの土地を相続した場合、一定の要件を満たせば相続税評価額を80%減額できる制度です。

この特例は、相続税の節税になりますが、マンション売却の譲渡所得税の節税にも効果を発揮します。 なぜなら、相続税評価額が取得費になるからです。

そのため、相続税評価額が減額されれば、取得費も下がり、譲渡所得税が増えるという仕組みです。

【PR】Expedia, Inc.

10年超所有軽減税率の特例

マイホームを売却する場合にのみ適用される特例です。

所有期間が10年を超えたマイホームを売却する場合、譲渡所得税の軽減税率を適用できます。通常、所有期間が5年を超えるマンションの売却では、税率20.315%の譲渡所得税がかかりますが、軽減税率が適用されると、税率が14.21%となります。この特例は、3,000万円特別控除と併用可能です。

譲渡所得が発生した場合と譲渡損失になった場合、相続した場合など、それぞれのシーンで利用できる特例控除があるのですね。

それぞれ適用要件が違うので、確かめてから損のない節税対策をしましょう。

マンション売却の利益にかかる税金対策における注意点

以上をふまえて、節税のための特例控除の有効活用が税金対策には重要です。しかし、少なからず注意点もあります。

ここでは、併用できない特例や控除について、譲渡所得が損失だからといって確定申告をしないと損をするかもしれないケースをご紹介していきます。

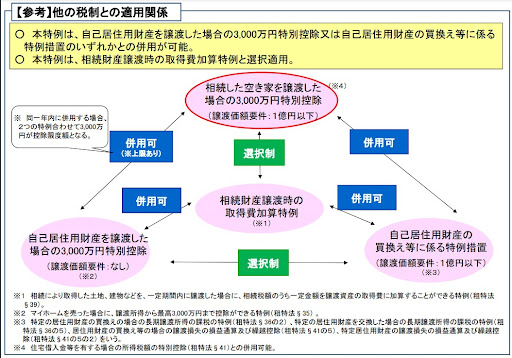

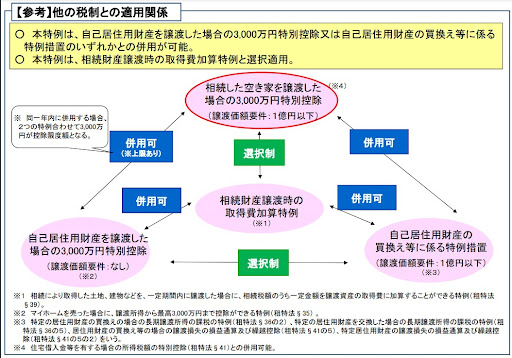

併用できない特例や控除がある

「3,000万円特別控除」や「所有物件10年超の軽減税率の特例」などに代表される特例や控除は、併用できるものとできないものに分かれます。

たとえば、上記の「3,000万円特別控除」や「所有物件10年超の軽減税率の特例」が適用されれば、住宅ローン控除は同時に受けられません。

そのため、マンション売却後に新しくマイホームを購入する際の住宅ローン控除はどうするか、などをあらかじめ計画的に考えておく必要があります。

具体的には以下の図をご確認ください。

自分にとって、どの制度を活用するのが一番メリットなのかを確認してから利用しましょう。

引用:国土交通省 空き家の発生を抑制するための特例措置(他の税制との適用関係)

特例控除の適用要件自体も細かいため、注意して確認する必要があるのですが、併用可能なものと併用できないものもチェックしておくことが必要です。

【売却価格を最大化!】あなたのマンションを高く売る最強ガイド

譲渡所得が損失になっても税負担が減らせる可能性がある

先にも紹介しましたが、譲渡所得が出ずに損失になった場合でも、税負担を減らすことができます。

譲渡損失の損益通算および繰越控除の特例は、投資用マンションを売却して損失になった場合に有効な制度です。

たとえ転売するマンションを売却しても、利益が出ないこともあるでしょう。その場合、譲渡所得が発生しないため、確定申告をする必要はありません。

しかしながら、確定申告をすることで税負担を軽くできるケースもあります。

上記の特例は、他の不動産売買などで利益があった際に、損失と売却益を相殺することが可能です。

節税に有効な制度のため、マンション売却をしたら確定申告をした方が良いでしょう。

【確定申告で損しない!】マンション売却後の流れと控除を完全解説

マンション売却における節税には確定申告が必要

そして、上記「3000万円特別控除」をはじめとする特例や控除を利用するには確定申告が必要となります。

そのため、確定申告は以下の理由で必要といえます。

- 売却益が発生したから

- 売却益が発生して特例控除を使いたいから

- 譲渡損失だが税負担を減らすための控除を使いたいから

いずれにしても、マンション売却後の確定申告は重要だということがわかります。

どちらにしても確定申告をすると良いのですね。

いずれにしても損をすることはありません。税負担を減らすことができれば手元にお金をキープしておけますね。

マンションを売却するなら、転売なども含めて相談できる専門会社に依頼するのがおすすめ

この記事ではマンション転売にかかる税金の種類や、計算方法、使える特例、節税についても紹介してきました。

転売にてマンション売却をすると、個人でも事業者扱いになるため、免税事業者でないかぎり消費税がかかります。

また、マンション売却のおける税金は、利益が出れば所得税や住民税などを合わせた譲渡所得税がかかります。売買契約を結ぶ際に必ず発生する税金として、印紙税や登録免許税があることもわかりました。

そして、併用できない特例や控除、活用のしかたにもコツがあります。さまざまな税金について知っておくことで損をしないライフプランを選択しましょう。

Stay&不動産なら、最短1週間でマンションを売却し、現金化できます。

また、宅建資格等の資格保有者である専任の「買取アドバイザー」が、税金・法律・売却価格の面で最適な売却を提案するので、納得のうえでスピーディーにマンションを売却可能です。

さらに、18年間の不動産買取で培った独自の販売網があるので、他社よりも平均して15%高値での売却を実現しています。

お急ぎのご相談は、下記のお電話番号へお電話をおかけください。

まずは査定を実施したいという方は、下記から無料の簡易査定をご利用ください。

マンション売却は税金対策がキーポイントです。でも、プロに任せれば安心。

間違いのない税金対策は個人でおこなうには大変です。そのようなときは迅速丁寧安心な専門会社「Stay&不動産」に頼みましょう。