マンション売却は一生に何度も経験することではありません。そのため、売却後にかかる税金がいくらになるのか、不安になってしまう人もいるでしょう。

税金は分かりづらいし、面倒だから後回しにするといった人もいるはずです。

しかしながら、税金がいくらになるかの目安をつけておくことで、売却後にスムーズな確定申告へとつなげられるでしょう。

この記事では、マンション売却後の税金の計算や種類、特別控除などをご紹介。はじめてのマンション売却の方でもわかりやすく解説していますので、ぜひ参考にしてください。

マンション売却は売ったら終わりではないのですね。

税金について知っておくことで節税も期待できます。まずはマンション売却時にかかる税金の種類を紹介していきます。

マンション売却時にかかる5つの税金

マンション売却時にはさまざまな税金がかかります。代表的なものを5種類上げてみました。

マンション売却で利益(譲渡所得)が発生した場合にのみ、譲渡所得税(所得税、住民税、復興特別所得税)が課せられます。

そのほか印紙税や登録免許税など、売却すると必ずかかる税金などを以下に表としました。

| 税金の名称 | 金額 | 納付のタイミング |

|---|---|---|

| 譲渡所得税 | 売却益による。最大で利益の39.63%。 | 売却翌年の確定申告時 |

| 復興特別所得税 | 売却益×0.315%or0.63% | 売却翌年の確定申告時 |

| 登録免許税 | 不動産1つに1,000円 | 引き渡しの時 |

| 印紙税 | 売却価格により異なる。以下項目参照。 | 売買契約を結んだ時 |

| 消費税 | 仲介手数料(物件価格×3%+6万円)の10% | 売買契約を結んだ時 |

金額や納付タイミングなどを確認してみましょう。

【いつ、いくら払うべき?】マンション売却後の税金と支払い時期を解説!

譲渡所得税

譲渡所得税は前述のとおり、マンションを売却して利益が出たら納める税金です。売却した利益(売却益)を譲渡所得として、住民税と所得税、復興特別所得税が課せられます。

マンションの売却益に対してかかるものなので、売却しても利益が出ない譲渡損失の場合には課税されません。

そして売却益が多ければ多いほど納める税金は大きくなります。

譲渡所得税の税率は所有期間の長さによっても異なり、所有期間が5年以下の場合なら39.63%になります。

| 項目 | 所有期間 | 所得税 | 復興特別所得税 | 住民税 | 合計 |

|---|---|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 0.63% | 9% | 39.63% |

| 長期譲渡所得 | 5年超 | 15% | 0.315% | 5% | 20.315% |

【売却時期で税金が激変!】5年以内でも損を防ぐコツを今すぐ確認

復興特別所得税

東日本大震災の復興のために課せられるのが復興特別所得税です。課税期間は2037年12月31日まで。

そのため、期間内にマンションを売却する人は復興特別所得税を払う対象となります。

譲渡所得の一つとして課されるため、復興特別所得税はマンションの売却益が出た場合のみ必要です。

マンションなどは経年劣化していく不動産のため、築年数により価値は下がっていくのが原則です。

そのため、ほとんどの場合で譲渡所得が発生せず、マンション売却で復興特別所得税を納めることは無いと見て良いでしょう。

しかしながら、物件によっては譲渡所得が発生する可能性もあります。

その際は、マンションを所有していた期間によって税率が異なりますが、最大で0.63%を納税します。

損しないために知っておくべき!マンション売却益と節税のポイント

登録免許税

登録免許税は抵当権の抹消をするために必要な税金です。

住宅ローンを組んでいるマンションを売却するときに住宅ローンを完済し、抵当権を抹消する手続きが必要になります。この抵当権抹消に登録免許税が課せられます。

わかりやすく言えば、不動産の名義変更にかかる税金といえます。

登録免許税はマンションの部屋1つにつき2,000円です。内訳は建物+土地にそれぞれ1,000円ずつかかります。

印紙税

マンション売却時、売買契約書に印紙を貼ります。そのときの印紙にかかる税金が印紙税です。

印紙税は売買契約書に記載されている契約金額によって異なり、以下のとおりになります。

| 契約価格 | 印紙税額 |

|---|---|

| 100万円~500万円 | 2,000円 |

| 500万円~1000万円 | 1万円 |

| 1000万円~5000万円 | 2万円 |

| 5000万円~1億円 | 6万円 |

もし、印紙税分の収入印紙を払わない場合は過怠税というペナルティが課せられます。過怠税とは決められた額の収入印紙を貼らなかった場合にかかる税金です。

過怠税の納付額は本来納める印紙税額の2倍になり、本来納付すべき印紙税額分と合わせると合計3倍の額を納付することになってしまいます。

売却費用などに比べれば小さな額ですが、忘れずに印紙を貼っておきましょう。

消費税

基本的にマンション売却時にかかる税金は上記ですべてなのですが、マンションを投資目的で売却した場合には消費税がかかります。

法人がマンションを含む不動産を売却すれば消費税がかかります。一方、一般の個人が普通に売却しても消費税はかかりません。

しかしながら、一般の個人が投資目的としてマンション売却をすると、事業とみなされるため消費税がかかるというわけです。

さらに投資目的での売却の場合は特例や一部控除は利用できません。

消費税が免除される例外として、2年前の課税売上が1000万円を超えていないことがあげられます。

この場合、免税事業者となり消費税が免除されるため、もし投資でマンションを売却する場合には、課税売上を見直すことが必要となるでしょう。

譲渡所得税以外は利益が出た際に必要で、登録免許税と印紙税は必ず必要なのですね。

費用は高額ではありませんが、しっかりと税金がかかるといった点を覚えておきましょう。

税金がこんなにかかる!? マンション売却の税金と節税対策はこちら

マンション売却時の譲渡所得の計算方法

どのような税金がかかるかわかったところで、次は譲渡所得の計算方法についてです。

マンション売却をして利益が出た場合、譲渡所得税(住民税+所得税+復興特別所得税)がかかります。

この場合はシンプルに、マンション売却の利益からマンション購入費を引けば良いのではないかと思われるかもしれません。しかしながら、実際はもう少し計算が必要になります。

まず、マンション売却で得た利益はどれくらいかを計算します。譲渡所得の計算方法は以下のとおりです。

譲渡所得=マンションの売却価格−取得費−譲渡費用

譲渡費用はマンションを売るためにかかった費用のことで、取得費はマンション購入費用のことです。加えて、購入手数料や設備費などが含まれます。算出方法は以下のとおりです。

取得費=マンション購入価格−減価償却費相当額

減価償却費というのはマンションの経年劣化分のことです。購入代金から差し引くことで取得費を算出します。減価償却費は以下のような算出式です

減価償却費=建物購入価額×0.9×償却率×経過年数

経過年数はマンション購入から売却までの所有期間の年数のことです。

そのほか、マンション売却後の譲渡所得の計算については以下に詳しく載せていますので、参考にしてください。

【参考記事】

▶売却益(譲渡所得)の計算ミスで損しないために!特別控除を活用する方法とは?

マンション売却において税金がかからないケース

マンションを売却したら必ず税金がかかるとはかぎりません。ここでは、マンション売却しても税金が課されないケースを紹介します。

マンションの購入費よりも売却費の方が安い

マンション売却では利益が発生したときは税金が課され、損したときは税金が課されないというのが基本的なルールです。

つまり、マンションを購入した費用より安く売った場合は譲渡所得税を支払う必要はありません。

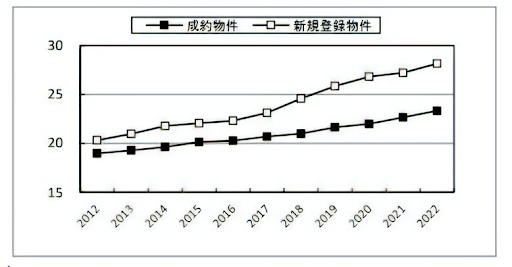

基本的にはマンションなどの物件は、築年数が経てば売却価格は価値が下がります。

しかしながら、昨今では築年数の経っているマンションでも成約件数は上がっており、売るのに適した時期ではあるといえるでしょう。

引用:「公益財団法人東日本不動産流通機構 首都圏不動産流通市場の動向(2022年) 中古マンション築年数の図 」

マンション売却で利益が出ないなら譲渡所得税がかからず、確定申告は必要ないといえます。しかしながら、損益通算ができる制度もあるので後述します。

【PR】LINE Digital Frontier株式会社

マンションの譲渡所得が3,000万円以下である

譲渡所得が3,000万円までなら、控除により税金がかかりません。

マンション売却で3,000万円を超える譲渡所得になるのは、そこまで多くないケースといえるでしょう。

ほとんどの人が譲渡所得税を払わないで済んでいるといえます。

実はマンション売却は譲渡所得税がかからないケースの方が多いのですね。

もし3,000万円以上の利益が出ても、特例や控除などによって節税できます。

マンション売却時に節税に利用できる特別控除

マンションを売却して利益が出たら、譲渡所得が発生したことになります。その譲渡所得税を軽減する特別控除はどのようなものがあるでしょうか。

【税金対策で差をつける!】マンション売却の控除と申告方法を徹底解説

3,000万円特別控除

マンションを売ったら譲渡所得から3,000万円が控除されます。これは3,000万円を差し引くことができることを意味しますので、その分、譲渡所得税が減るというわけです。

3,000万円特別控除を利用するには、1、2年前にも同じ特例を利用していないか、買い換え特例などを受けていないかなどの要件があります。

所有期間による軽減税率

次に所有期間による軽減税率です。

正式名称は「所有期間が10年越えの居住用不動産を売却したときの軽減税率特例」といいます。10年以上住んでいたマイホームを売却する場合に税率を軽減することが可能です。

3,000万円特別控除と同じく、同じ特例を前年、前々年に受けていないことや、買替えの特例などを受けていないことなどの適用条件があります。

居住用財産の買換え特例

マイホームを新しく買い換える際に利用できる特例です。10年以上住んでいたマイホームを売るときに使えます。

具体的には、売却時の譲渡所得税を繰り越すことが可能です。納税が先送りになるだけで無しにはならないため、検討した上で利用することが重要になります。

「例えば、1,000万円で購入したマイホームを5,000万円で売却し、7,000万円のマイホームに買い換えた場合には、通常の場合、4,000万円の譲渡益が課税対象となりますが、特例の適用を受けた場合、売却した年分で譲渡益への課税は行われず、買い換えたマイホームを将来譲渡したときまで譲渡益に対する課税が繰り延べられます。」

引用:「国税庁 特定のマイホームを買い換えたときの特例」

検討する際は併用の制限の関係から、「3,000万円の特別控除+軽減税率」と、どちらかメリットのある方を選ぶことになります。

買い換え特例は納税が先送りになるといったもののため、基本的には「3,000万円の特別控除+軽減税率」を利用することになるはずです。

【PR】株式会社IDOM

マンション売却時の特例控除を利用する際の注意点3点

マンション売却後に特例や控除を利用する際、注意点がいくつかあります。ここでは3点にしぼって解説します。

①併用できない特例と控除がある

たとえば、3,000万円特別控除と軽減税率の特例を受けた場合、そこから3年のあいだ、住宅ローン控除が受けられません。

つまり、マンションを売却する際、3,000万円の特別控除が適用されたあと、譲渡所得に課される税率を軽くできますが、住宅ローン控除との併用はできないことになります。

マンション売却後に新しくマイホームを購入する予定の方で、住宅ローン控除を利用する人は注意しておきましょう。

このほか、3,000万円特別控除と軽減税率の特例にプラスして、買換え特例は併用できないなどの注意点もあります。

自分にとって、どの制度を活用するのが一番メリットなのかを確認してから利用しましょう。

【賢く売却するための必須知識!】マンション売却の注意点と税金を解説

②譲渡所得が出なくても税金が軽減できることもある

譲渡所得がマイナスになる譲渡損失の場合、利益が出ていないため確定申告の必要はありません。しかしながら、確定申告をして条件に当てはまれば税金の軽減措置が受けられます。

マンション売却時に損をした場合は、損益通算という方法で同じ年のその他の収益と相殺できる制度です。

また、売却した年の所得よりも損失の額が大きいときは繰越控除の活用が可能です。繰越控除は売却年の翌年から最長3年間、譲渡損失を繰り越せる措置になります。

特例は2種類あり、マイホームを買換えた場合に利用できるものと、買換え関係なく利用できるものとがありますので、損しないように注意しておきましょう。

③控除されるためには翌年の確定申告をおこなう必要がある

そして、控除などを受けるためには確定申告をしなければなりません。

適用要件にすべて当てはまっているだけでは控除されないため、マンション売却後の翌年の確定申告を徹底することです。申告期限には注意しましょう。

マンションを売るときに利用できる3,000万円特別控除と軽減税率の特例の併用ができるのですね。ただ、同時に住宅ローン控除までは活用できないです。

そのため、マンション売却時の譲渡所得税より、新しく購入する住宅ローン控除の減税額の方が高い場合なら、住宅ローン控除を優先して活用するのもよいでしょう。

マンション売却後の確定申告の流れ

ここでは、マンションを売却したあとの確定申告の流れを解説します。基本的には以下の順番です。

- 適用特例や控除を確認する

- 必要書類を準備する

- 譲渡所得の計算をする

- 確定申告書の作成と提出をおこなう

まずは適用できる特例や控除がないかを確認することからはじめましょう。それぞれの特例によって準備する書類などが異なります。

必要書類は税務署やホームページから入手するほか、自分でそろえておくものとあるため、抜けがないようにチェックしながら集めておきましょう。

その上で譲渡所得の計算をして、自分が納める税金がいくらになるのかを把握します。計算した額を確定申告書類に記入して期限までに提出するといった流れです。

マンション売却後の確定申告の流れは以下に詳しく載せていますので、参考にしてください。

【参考記事】

▶マンション売却の確定申告、これで完璧!必要書類&節税テクをチェック

マンション売却後には忘れずに確定申告をしないといけません。

確定申告は書類や計算など面倒だと思いがちですが、提出することで税制優遇などのメリットがあります。

マンション売却は税金などをしっかり計算してくれる専門会社に依頼しよう

この記事では納める税金の計算やマンション売却でかかる税金の種類を紹介してきました。

マンションを売却するとき、利益が出れば譲渡所得に対して所得税が発生します。

マンション売却はほとんどの人がはじめての経験と言っていいでしょう。そのため、慣れないことに時間がかかりスムーズに対処できないかもしれません。

そのようなときは無理せずに専門の会社に頼む方が間違いありません。

不動産買取会社「プロレバ不動産」では、マンション売却の専門買取会社です。

マンション買取アドバイザーが専任対応をしているため、丁寧なアドバイスでマンション売却後の確定申告の相談も可能です。

マンション売却の際に依頼することで、税金に対して不安にならずに売却することができるでしょう。

マンション売却のややこしい税金関係もプロに任せれば安心ですね。

時間がなくてスムーズに進めたい場合でも、専門会社「プロレバ不動産」に依頼すれば間違いありません。

プロレバ不動産なら、最短1週間でマンションを売却し、現金化できます。

また、宅建資格等の資格保有者である専任の「買取アドバイザー」が、税金・法律・売却価格の面で最適な売却を提案するので、納得のうえでスピーディーにマンションを売却可能です。

さらに、18年間の不動産買取で培った独自の販売網があるので、他社よりも平均して15%高値での売却を実現しています。

お急ぎのご相談は、下記のお電話番号へお電話をおかけください。

まずは査定を実施したいという方は、下記から無料の簡易査定をご利用ください。