大抵の人にとってマンション売却は滅多にあることではありません。そのため、売却後の確定申告までは詳しく知らないという人も多いでしょう。

物件を引き渡せば終わりではないマンション売却。特に確定申告はマンション売却後の納税において大変重要なポイントになります。

確定申告をしないことで延滞税などのペナルティを受けることもあるので注意が必要です。

この記事では確定申告についてわかりやすく解説しています。

確定申告をするかどうかの判断や確定申告の流れに必要書類、税金対策で使える控除などもご紹介。

この記事を読めばマンション売却後の確定申告について理解できます。ぜひご一読ください。

マンション売却したあとにも確定申告が必要なのですね。

確定申告はしなくても良いケースもあるにはあります。次は確定申告をするかどうかの判断から見ていきましょう。

マンション売却の確定申告をするかどうかの判断

マンションを売却して発生した利益は譲渡所得と呼ばれ、そこにかかる税金を譲渡所得税といいます。そして、譲渡所得税を支払うためには確定申告が必要です。

確定申告をする必要があるかどうかの判断ができれば、スムーズに売却を進められるでしょう。ここでは以下の2点を紹介します。

- 判断のための譲渡所得の計算

- 確定申告の必要がなくてもした方が良いケース

【税金で損しないために!】マンション売却後の確定申告の必要性を確認

判断のための譲渡所得の計算

確定申告が必要かどうかを判断するために、譲渡所得の計算が必要です。

計算をして譲渡所得がゼロになるかマイナスであれば、確定申告は必要ありません。

〇譲渡所得の計算式

譲渡所得=売却価格-(譲渡費用+取得費)

この計算式で算出します。

売却価格とはマンションを売った金額です。譲渡価格とも呼ばれます。

譲渡費用とはマンション売却をするためにかかった費用です。仲介手数料や印紙税、マンション取り壊し費用などが該当します。

また、取得費はマンションを購入するのにかかった費用です。

上記の計算をしてプラスになれば譲渡所得が発生するため、確定申告をして納税する義務が生じます。

【節税の第一歩はこちら!】マンション売却にかかる税金を徹底解説

確定申告の必要がなくてもした方が良いケース

一方、確定申告の必要がないケースもあります。

譲渡所得がマイナスかゼロの場合、譲渡所得税が発生しないため確定申告の必要がありません。

しかしながら、譲渡所得が出ない譲渡損失の場合でも、ケースによっては節税につながる制度を利用できる場合があります。

- マイホームを住宅ローンの残高より、低い価格で売却した

- マイホームを売却したあと、住宅ローンを借りて新居を購入した

以上のケースでは損益計算や繰越控除といった制度を活用できるでしょう。

損益通算とは給与所得や事業所得などから、マンションの譲渡損失分の金額を差し引けることです。

マンションの譲渡所得と給与所得などは、本来は別々に計算して税金がかかっているものです。しかし、損益通算の特例により、これらの合算が可能になるため相殺することができます。

その結果、節税することが可能となります。

繰越控除については、譲渡損失の金額が給与所得などを超えた場合に残った金額を翌年に繰り越すことができる制度です。

その金額は翌年の所得からさらに差し引くことができます。これは確定申告を行なうメリットといえるでしょう。

家を売って利益が出たら確定申告をする。損をしたら確定申告をする必要はないけど、しておけば結果的に得になるってことですね。

そのとおりです。マンション売却と確定申告はセットで考えておくと良いでしょう。

【売却成功の鍵を握る!】マンション売却の流れと失敗を防ぐポイント

マンション売却の確定申告の流れ

確定申告の流れは下記5点です。

- 必要書類を集める

- 譲渡所得の算出する

- 所得に税率をかけて税額を算出する

- 必要書類を作成する

- 税務署にて手続きをする

まず、除票住民票や不動産会社への手数料などの媒介報酬金額がわかる書類を用意します。加えて、税務署で入手できる譲渡所得の内訳書と確定申告書をそろえます。

2に譲渡所得の計算をして目安となる金額を算出。このとき、譲渡所得が発生するかどうかを判断します。

マンション売却の利益が発生した場合は、3,000万円特別控除などの特例や控除の適用要件を確認しましょう。

譲渡損失になってしまった場合でも、損益通算と繰越控除の特例などを検討します。

そして3の譲渡所得税の計算に移ります。所得とマンション所有期間分の税率をかけて算出し、必要書類を作成して税務署に期限までに提出という流れです。

【参考記事】確定申告で節税チャンス!マンション売却後の手続きをスムーズに進める方法

マンション売却の確定申告については、上記の記事で詳しく解説しています。ぜひ参考にしてください。

確定申告の流れを把握しておけばスムーズに提出まで進められますね。

確定申告の必要書類と書き方は下記で解説していきます。

マンション売却の確定申告における必要書類

確定申告には必要書類がいくつかあります。ここでは自分で用意するものと税務署で用意するものとに分けて紹介します。

| 自分で用意する物 | 税務署で入手するもの |

|---|---|

| 登記事項証明書 | 確定申告書:申告用紙、分離課税用紙 |

| 除票住民票 | |

| 売買契約書のコピー | 譲渡所得計算証明書 |

| 媒介報酬など金額が分かる書類 |

自分で用意するもの

基本的には売却に関わる金額が書いてある書類や契約書を用意します。大きく分けて下記の4点です。

- 登記事項証明書

- 除票住民票

- 売買契約書のコピー

- 媒介報酬など金額が分かる書類

登記事項証明書はマンションの登記に関する書類です。

除票住民票は売却するマンションに住んでいたことを証明する用紙です。引っ越しをしてから5年以内に発行する必要があります。

売却物件があった自治体において300円で発行可能です。

売買契約書のコピーも必要になります。マンション売却の契約書の写しです。

譲渡所得額を計算するために、成約価格が正確に記載されているものを用意する必要があります。しっかりと保管しておきましょう。

また、不動産会社とのやり取りの中で発生する金額があります。それがわかる書類も用意しましょう。

不動産会社への手数料や媒介報酬など、マンション売却価格のみならず、かかった費用を細部にわたって確認できる書類が必要です。

この他にも、住宅ローンの残高証明書や住み替え住宅ローン控除のための書類、住宅性能評価書の写しなど、いくつか必要な書類があります。

個人でそろえる書類が変わってくるため、確定申告に間に合うように準備しておきましょう。

税務署で入手するもの

税務署で入手するものとしては、下記2点です。

- 確定申告書─申告書B様式、分離課税の申告書

- 譲渡所得計算証明書

確定申告書類のB様式は譲渡所得が発生した場合に必要です。また、分離課税の申告書はマンションを譲渡(売却)した場合に必須となっています。

譲渡所得計算証明書は譲渡所得の内訳書とも呼ばれ、マンション売却の各事項を記入するのに必要です。

あらかじめ記入しておくことで確定申告書を作成しやすくなるでしょう。

なお、書類は税務署で配布されている以外に、インターネットでもダウンロードできます。国税庁のホームページから入手可能です。

引用:国税庁 確定申告書等の様式・手引き等

確定申告に必要な書類は自分でそろえないといけないので大変そうですね。

確定申告の期限が決まっているため、前もって用意が必要です。売却中に準備しておくなど、計画的に行動すれば間違いないでしょう。

マンション売却の確定申告の書き方

マンション売却は大きな金額が動くものです。不動産を売却した際に必要な確定申告の書類は以下の3点です。

- 譲渡所得の内訳書

- 確定申告書

- 分離課税用

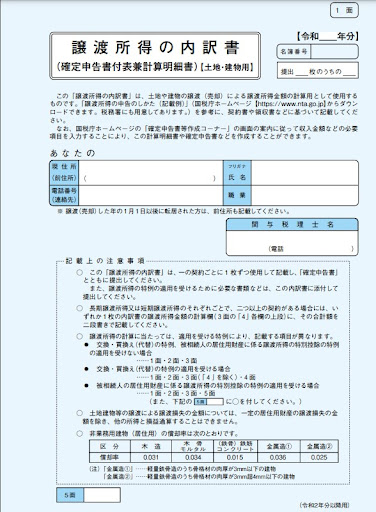

譲渡所得の内訳書

まずは譲渡所得を計算するところからはじめましょう。内訳書を正確に書いておくことで確定申告書の記入がスムーズになるはずです。

引用:国税庁 譲渡所得の内訳書

ここでは「収入金額-(取得費+譲渡費用)」の内訳を記入します。マンションのような建物や土地を売却して利益が出た場合、確定申告で提出が義務づけられているものです。

「取得費」「譲渡費用」「収入金額」などをそれぞれ算出するほか、マンションを売却するに至る経緯や内容をまとめておきましょう。

〇以下例文

・私はA市の建物(100.00㎡:鉄筋コンクリート造)を令和5年7月に売却

・売買価額は3000万円

などと、記載します。

内訳書は税務署で配布されているほか、国税庁のホームページから印刷することもできます。

【知らないと大損!】5年以内のマンション売却で成功するための秘訣

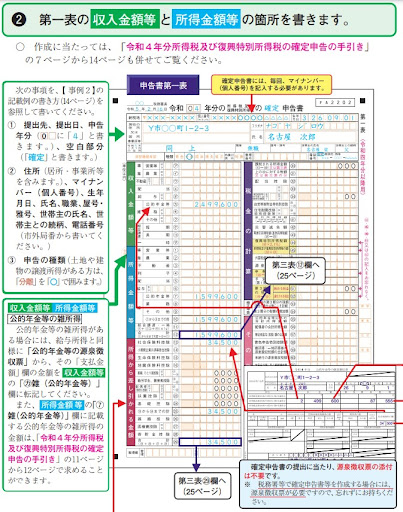

確定申告書

確定申告書は住所、氏名、生年月日などを所定の欄に記入します。マイナンバーを記載する場所もあるのであらかじめ用意しておきましょう。

引用:国税庁 譲渡所得の申告のしかた

代表的なものを説明すると、「収入金額等」の欄に確定申告をする年の収入を記入します。

そして「所得金額等」の欄に必要経費を差し引いて計算した額を、それぞれの所得の欄に入れていきましょう。

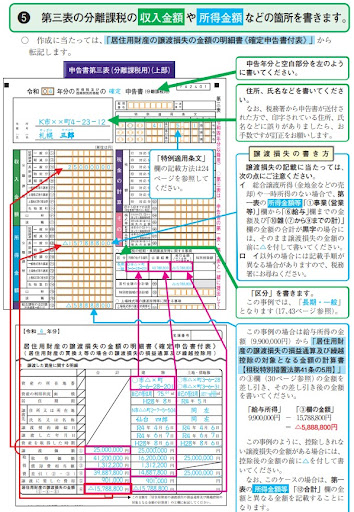

分離課税用

引用:国税庁 分離課税

申告書の第三表である分離課税用の書類です。マンションなどの不動産を売却した利益は分離課税表に記入する必要があります。

こちらには分離課税の収入金額および所得金額を記載し計算をします。譲渡価額や譲渡所得から税金を算出することが可能です。

「収入金額」の欄には「譲渡所得の内訳書」の3面に記載した収入金額を。

「所得金額」の欄には譲渡所得金額を記載。

「短期譲渡」「長期譲渡」の欄は、その期間に合ったものを記入。

「第一表の確定申告書」の「所得金額」などを見ながら税金を計算、記入してみましょう。

マンション売却の確定申告でよく使われる3つの特例

確定申告では節税のためによく使われる3つの特例や控除があります。

紹介するのは下記3点です。

- 3,000万円特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

【PR】株式会社ジャルパック

【マンション売却益をしっかり計算!】節税術と特別控除の使い方を公開

3,000万円特別控除

マンション売却後に譲渡所得から3,000万円まで控除できる制度が、3,000万円特別控除です。譲渡所得から3,000万円を差し引けるため、その分、納める税金が減ります。

3,000万円特別控除は、前年、前前年に利用していたら使えません。また、併用できない控除もあるため、適用要件を確認してから活用するようにしましょう。

所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

いわゆる所有期間の軽減税率の特例は、10年を超えて住んでいたマイホームを売却するときに税率を軽くすることができる制度です。

マンションを売却した際、譲渡所得が6,000万円以下なら10%程度の軽減措置になり、6,000万円を超えているのなら15%程度の措置になります。表にすると以下のとおりです。

| 税金の名称 | 6,000万円以下 | 6,000万円超 |

|---|---|---|

| 所得税 | 10.21% | 15.315% |

| 住民税 | 4% | 5% |

| 合計 | 14.21% | 20.315% |

軽減税率の特例を適用された控除後の税額計算式は、それぞれ下記のようになります。

譲渡所得額が6,000万円以下の場合、

譲渡所得税=課税譲渡所得金額(課税対象)×税率(10%)+住民税4%+復興特別所得税0.21%

譲渡所得に10%の税率をかけ、譲渡所得税額を算出。

次に、譲渡所得額が6,000万円を超える場合は、

譲渡所得税=(課税譲渡所得金額(課税対象)−6,000万円)×税率(15%)+住民税4%+復興特別所得税0.21%

譲渡所得から6,000万円を差し引き、15%の税率をかけ算出。さらに600万円をプラスして譲渡所得税を出します。

この特例は確定申告時に登記事項証明書の添付が必要です。3,000万円特別控除と併用も可能ですので、検討してみましょう。

居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

マンション売却する際、購入金額よりも売却金額が安くて損をしたとします。この譲渡損失の際に、新しくマイホームを買換えることを条件に所得から損益通算ができる制度です。

給与所得などの本業の所得から差し引いて、納める税金を少なくできる特例になります。

マンション売却の確定申告をしないとどうなる

マンションを売却後、譲渡所得が発生したのに確定申告をしないと、ペナルティがあります。ここでは下記2点に分けて解説します。

- 確定申告をしなかった場合

- 不正な申告をした場合

【税金支払いのタイミングを知らないと危険!】マンション売却後の重要ポイントを解説

確定申告をしなかった場合

確定申告をしなかった場合には延滞税と無申告加算税のペナルティがあります。この場合のペナルティは下記2点です。

- 延滞税

- 無申告加算税

延滞税

延滞税はマンション売却で譲渡所得、つまり利益が発生しているのに確定申告をしなかった場合に課せられるペナルティです。

確定申告をするつもりでも、申告期限に間に合わなければ同様です。

また、確定申告をおこなっていても、納付金額が足らない場合は、納税期限から納付する日までの日数に応じた額が加算されます。

延滞税は納税期限から2か月までは「約7%」、2か月たった以降は「約14%」と倍になります。

そのため、仮に申告期限を過ぎてしまった場合でも、なるべく早めに納付して金銭的負担を無くしましょう。

無申告加算税

そもそも確定申告をしなかった場合は無申告と言います。そのペナルティが無申告加算税です。

無申告加算税は本来納税すべき額に、下記の割合をかけて算出します。

| 50万円まで | 15% |

| 50万円を超える部分 | 20% |

300万円の納税する必要があったとしたら、次のように計算します。

50万円×15%+(300万円-50万円)×20%=57.5万円

300万円の納税に加えて、57.5万円分の無申告加算税が課せられることになります。

しかし、期限後申告であっても期限から1か月以内であり、自主的に確定申告をしようとしていると認められた場合には、課税されません。

不正な申告をした場合

不正な申告した場合も同じくペナルティがあります。下記の2点です。

- 過少申告加算税

- 無申告加算税と延滞税にプラスされる重加算税

過少申告加算税

過少申告加算税は納税額を少なく見積もって申告した場合に課されます。

期限内申告を済ませても、本来の納税額よりも少なく申告してしまった場合は過少申告加算税の対象です。ミスや計算間違いでも課される点は注意しましょう。

過少申告加算税のペナルティは、基本的に「増差額×10%」で求めます。間違って申告した額から本来の額を差し引いた額に10%の税金が課せられる計算です。

しかし、自主的に申告ミスを修正しておけば過少申告加算税は課されません。

無申告加算税と延滞税にプラスされる重加算税

納税すべきお金を故意に隠したり、わざと間違えたりした場合には過少申告加算税よりもさらに重いペナルティである重加算税が課されます。

その重加算税の税率は「35~40%」です。

納めるべき税金を隠蔽した場合、非常に重い税金が課されます。間違いのない確定申告を行いましょう。

確定申告はマンション売却の翌年に行う

マンション売却後の確定申告は翌年の「2月16日~3月15日」の間に行います。期間を過ぎてしまうと延滞税などがかかるほか、控除などが利用できず損をしてしまうかもしれません。

確定申告は毎年同じ期間ですからわかりやすいですね。

マンション売却の翌年の行います。売却と確定申告をセットとして考えておきましょう。

【税金対策は確定申告で決まる!】マンション売却後に知っておくべき控除と計算のコツ

マンションを売却するなら、売却後の確定申告の相談ができる専門会社に依頼しよう

この記事ではマンション売却後の確定申告とその流れ、必要書類や利用できる控除などを紹介してきました。

さらには確定申告を忘れたり、間違えたりすることによるペナルティについてもまとめました。

マンション売却後の確定申告について知ることで、スムーズに納税まで進めることができるでしょう。

しかしながら、仕事で忙しい人や税金がどうしても苦手だという方は、マンション売却や確定申告におけるプロに任せた方が間違いありません。

Stay&不動産なら、最短1週間でマンションを売却し、現金化できます。

また、宅建資格等の資格保有者である専任の「買取アドバイザー」が、税金・法律・売却価格の面で最適な売却を提案するので、納得のうえでスピーディーにマンションを売却可能です。

さらに、18年間の不動産買取で培った独自の販売網があるので、他社よりも平均して15%高値での売却を実現しています。

お急ぎのご相談は、下記のお電話番号へお電話をおかけください。

まずは査定を実施したいという方は、下記から無料の簡易査定をご利用ください。

マンション売却は税金対策がキーポイントです。でも、プロに任せれば安心。

間違いのない税金対策は個人でおこなうには大変です。そのようなときは迅速丁寧安心な専門会社「Stay&不動産」に頼みましょう。