2025年現在、マンション平均価格の推移をみれば、確かに全国的にマンション市場は好調だといえます。

しかし、ワンルームマンション投資は出口(売却)が無事に終わるまで気を抜けません。

この記事では投資用ワンルームマンションの売却タイミングや注意点、相場の調べ方や失敗しないコツなどをまとめています。

投資用ワンルームマンションの売却を検討している方はぜひご活用ください。

投資用ワンルームマンションが好調なのは首都圏だけですか?

いいえ、全国の不動産のデータを分析するとマンション市場全体が活況だと分かります。しかし投資用ワンルームマンションでいえば3大都市圏とその近郊がおすすめです。

ただし、地方都市でも再開発や大学周辺など、特定のエリアでは需要が高まっている場合があります。

売却タイミングの見極めは自分でもできますか?

はい、しかし不動産会社が調査や分析結果を元に売却時期の判断をサポートしてくれますのでご安心ください。

また、AIを活用した不動産価格予測ツールなども参考にできます。

投資用ワンルームマンションの価格相場は高止まり

投資用ワンルームマンションの価格相場は2023年まで上昇傾向でしたが、現在は高止まりしています。

投資用マンションの価格はコロナショック前の水準に戻り2023年もさらに上昇を続けていました。 世界情勢の悪化や老後不安によって預金マネーが低金利に後押しされ投資マネーへと変わり、投資用マンション価格の上昇に影響していました。

しかし、2024年に入り、日銀の金融緩和政策の修正や金利上昇の影響で、投資用マンションの価格上昇は鈍化しています。

居住用も事業用もマンション価格は高止まり傾向が続いている

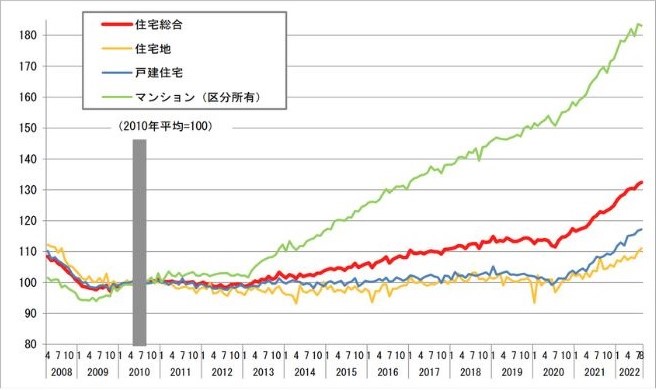

下記のグラフは国土交通省の居住用不動産に関する不動産価格指数の推移です。

不動産価格指数とは年間約30万件の不動産取引価格情報から不動産価格を指数化しその推移をグラフ化したもので、2010年のデータを100とした相対指数で示されます。

不動産価格指数(住宅)

(令和4年8月分・季節調整値)

※2010 年平均=100

引用:PressRelease<不動産価格指数(住宅)(令和4年8月分・季節調整値)|国土交通省

居住用不動産は、2022年からみて直近の10年間は平均価格の上昇が続いています。

2019年末から始まったコロナ禍によって不動産の流通は一旦停滞したものの、甚大な悪影響にならずにその後も上昇傾向です。2025年現在も高値で推移していますが、金利上昇の影響で、以前ほどの勢いはありません。

つづいて下記のグラフは商業用不動産についての不動産価格指数の推移です。

不動産価格指数(商業用不動産)

(令和4年第2四半期分・季節調整値)

※2010 年平均=100

引用:不動産価格指数(商業用不動産)(令和4年第2四半期分・季節調整値)|国土交通省

商業用不動産も大きな流れは居住用不動産と同じで、2022年までの直近10年間はコロナ禍の影響を受けつつも平均価格の上昇が続いています。

投資用ワンルームマンションは居住用を商業用として利用しており、2つのグラフに準じて上昇傾向が続いていると判断できます。オフィス需要の減少やインフレによる建設コストの上昇など、商業用不動産市場にも不透明感が漂っています。

【PR】株式会社リクルート

プロが教える!投資用マンションを高く売るタイミングとポイント

公示地価の上昇はマンション用地取得費と新築価格に影響する

公示価格は国土交通省が毎年3月に発表する公的データで、日本の土地価格の基準となる最も重要な指標のひとつです。

公示地価は経済や社会動向の影響を加味して算出され、市区町村の固定資産税の算定基準や不動産会社の売却査定の根拠になっています。

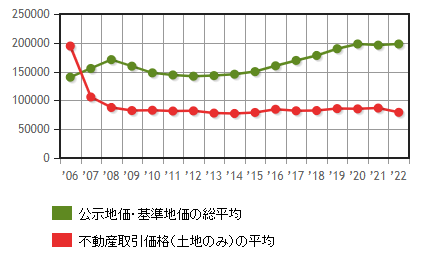

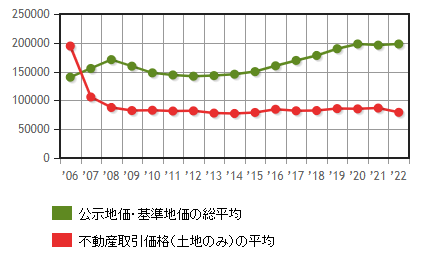

下記のグラフは土地売買取引の平均価格から得られた㎡単価の推移です。

引用:日本全国で実際に行われた不動産取引の価格平均(土地のみ)|土地代データ

公示価格・基準地価の総平均(上グラフの緑線)は2008年9月のリーマンショックから落ち込み、2013年の東京オリンピック招致から上昇に転じています。

実勢価格は公示地価に牽引され遅れて追随する性質があるため、今後は実勢価格の上昇が推測できます。2024年現在、公示地価の上昇は落ち着きを見せていますが、依然として高水準で推移しており、マンション用地取得費の高騰は続いています。

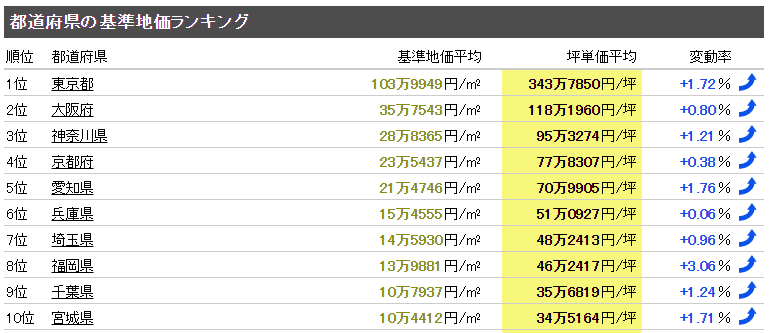

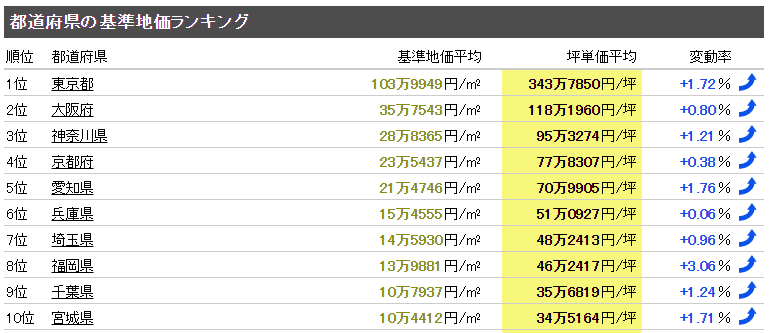

また、下記のデータは2022年の全国の基準地価平均ランキング上位です。

引用:都道府県の基準地価ランキング|土地代データ

なお、基準地価とは都道府県が毎年9月に発表する公示地価と同水準の公的指数で、公示地価同様に信頼度の高い根拠として用いられます。

基準地価変動率の上位10位までを占めるのは3大都市圏(東京・名古屋・大阪)とその周辺地域がほとんどです。

土地の実勢価格(マンション建設用地の取得費用)が高くなれば、新築マンションの売り出し価格も高くなります。

そして、新築マンション価格の上昇によって買い手が中古マンション市場へと流れ、中古マンション価格が上がるという連鎖反応が起こるのです。2023年の基準地価は、三大都市圏を中心に上昇しましたが、地方都市では下落している地域もあります。

【全国の相場を丸わかり!】中古マンション売買価格を調べるならココ!

ウィズコロナ生活を受け入れ都心回帰の人口移動が始まる

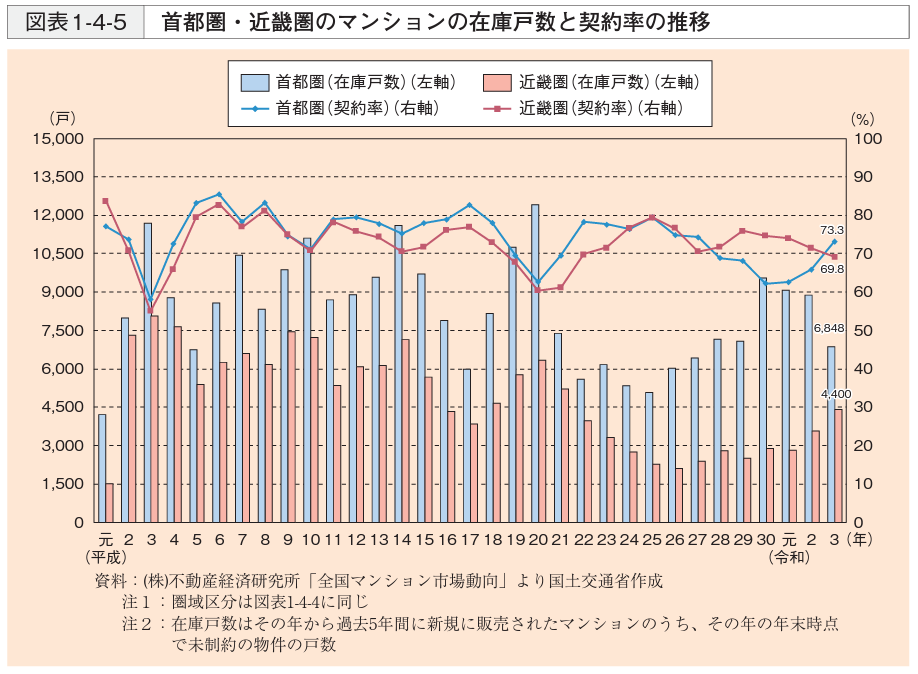

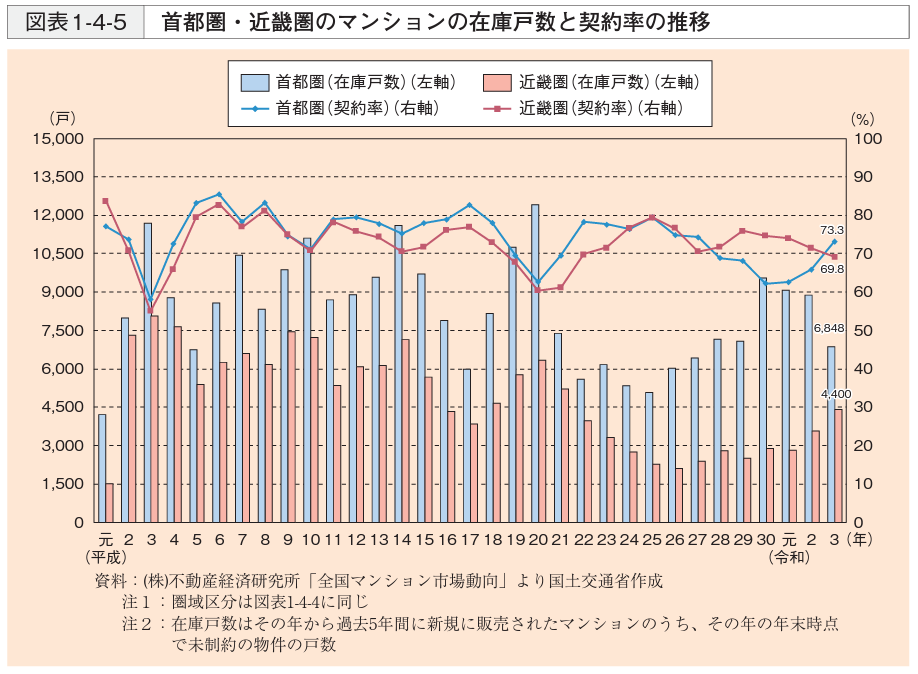

下記のグラフは首都圏と近畿圏の区分マンション在庫数と発売月内成約率の推移を表しています。

引用:土地白書「図表1-4-5(首都圏・近畿圏のマンションの在庫戸数と契約率の推移)」|国土交通省

首都圏では新築マンションを発売した月内の契約率が大きく回復し、6年ぶりに70%を超えて在庫戸数も大きく減少しています。

近畿圏は首都圏に遅れて追随する動きがグラフから読み取れるため、近畿圏のマンション在庫数や即時契約率はこれから回復に転じるでしょう。

外出規制がかかり経済活動が停止したコロナ禍も終わりに近づき、徐々に日常が戻ろうとしています。首都圏の推移は、都心部への人口の再流入によって賃貸需要が増し投資マンション価格が上昇していると解釈できるでしょう。

2025年現在、テレワークの普及や働き方の多様化により、都心回帰の動きは一服しています。しかし、都心部の利便性や魅力は依然として高く、賃貸需要は堅調に推移しています。

タワーマンションで叶える理想の暮らし!メリット・デメリットを完全解説

投資用ワンルームマンションの売却を検討すべき13のタイミング

投資マンションを売却するのに適したタイミングはどのように判断すべきでしょうか。

【売却チャンスを逃さない!】マンション売り時のポイントをチェック

不動産市場や景気が活発な時期

景気を反映した公示地価・基準地価・路線価・固定資産税評価額などの公的指数の上昇は売却時期のサインです。

景気の回復で人口移動・設備投資・消費拡大が生まれ物価が上がると、賃料や不動産価格の値動きも同調して上がるからです。

2025年現在、日本経済は緩やかな回復基調にありますが、世界経済の不透明感や物価上昇など、先行きには不確実性も残ります。

不動産投資ローン金利が低い時期

日本では2023年まで依然として低金利政策が続き、ローン金利も低水準で推移していました。

金利が低いと借入への抵抗が薄れて投資家の購買意欲が上がり、積極的に物件を探すようになります。しかし、2025年現在では金利上昇が進んでおり、不動産投資ローン金利も上昇しています。

投資熱が高まる時流がある時期

コロナ禍の巣ごもり生活で雇用や生活資金への不安から投資をはじめる方は多く、円安と物価高が追い風となってNISAやiDeCoおよび不動産投資へも資金が流れています。

ワンルーム投資は客付けと管理に気をつければ金融商品ほど激しい値動きがないため、安定を求める方の投資先として根強い人気です。2025年現在も投資熱は続いていますが、金利上昇や物価高の影響で、投資家の慎重な姿勢も見られます。

【PR】一般社団法人 日本FX教育機構

春の異動シーズン前の時期

投資マンションは利回り(年間の利益率)を元に売却価格を決めるため、空室の状態や入居者入れ替えで家賃が下がってしまうと売却価格も下がりやすくなります。

ですから、時期としては春の異動シーズン前の入居者付きの状態で売却すべきでしょう。ただし、賃貸需要が高まっている時期であれば、空室期間を短縮できる可能性もあるため、必ずしも入居者付きで売却する必要はありません。

家賃相場より契約家賃が高い時期

年間の家賃収入額を売却価格で割ったものが利回り率(%)です。

家賃相場よりも今の入居者の契約家賃が高額なら、将来入居者が入れ替われば家賃が下がり収益率は確実に落ちます。

ですから、売却を検討中なら家賃が相場よりも高く収益性が高いうちに急いで動いたほうがよいでしょう。家賃相場は、地域や物件の築年数、設備などによって異なります。定期的に家賃相場を調査し、適正な家賃設定を心がけましょう。

競合物件が高額で売りに出ている時期

ライバル物件が高額で売り出されている場合には売却のチャンスです。

収益物件はマンションの品質や環境が客付けに影響しますが、事業として儲かるかどうかはそれ以上に重要です。ライバル物件より少し安くするだけでお得に見えて注目が集まりやすいため、売却のチャンスだと判断してよいでしょう。

ただし、競合物件が高額で売れているからといって、必ずしも自分の物件も高値で売れるとは限りません。物件の状態や立地、築年数などを総合的に判断する必要があります。

大規模修繕工事が控えている時期

大規模修繕工事はマンションの品質と価値を維持するために必要ですが、修繕積立金が不足している場合には、修繕積立金の増額もしくは臨時徴収があります。

臨時徴収分を売却金額に上乗せして回収するのは難しく、毎月の支出増増加で利回りは悪化してしまいます。管理組合の総会で大規模修繕工事が議題に上がりはじめたら売却を意識してもよいでしょう。

ローン返済が苦しくなった時期

ローンの返済が苦しく改善しそうにないなら、すぐに売却を検討すべきです。

不動産は、相場価格よりも安いもしくは希少物件など目立つ条件がなければ売り出してすぐに売れることはなく、一般的に現金化にはある程度の時間がかかります。

いずれ返済が滞って差押えや競売になれば強制的に格安で売却されてしまうため、返済に詰まるようなら早く決断すべきです。

ローンの返済が困難な場合は、債務整理や任意売却などの方法もあります。専門家に相談し、適切な対応を検討しましょう。

【PR】株式会社ネクサスプロパティマネジメント

投資の収支がマイナスになった時期

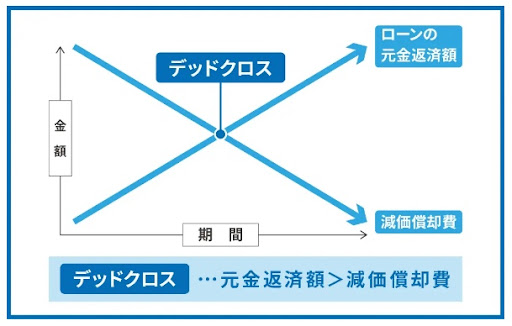

節税効果がある減価償却は使える年数が限られており、償却期間が終われば収支は大きく悪化します。

ローン返済の元本が減価償却費を超える状態を「デッドクロス」といいますが、不動産投資ではこの状態になる前に売却を検討するのが定石です。

引用:不動産投資のデッドクロスとは?中古物件で節税したい人向けの対処法

まとまった現金が必要になった時期

まとまったお金が必要になれば投資物件を売却して現金化することがあります。

とくに投資ワンルームマンションは比較的気軽に参入できる価格であり常に一定の需要が見込めるため、価格設定を間違えなければ売却に苦労することは少ないでしょう。

売却資金の使い道によっては、売却益に対して税金がかかる場合があります。事前に税理士に相談し、税金対策を検討しておきましょう。

【税金で損しないために!】マンション転売の重要ポイントを徹底解説

住宅ローンでマイホームを購入する時期

住宅ローンは最も審査が厳しい部類のローンで、それ以外のローン支払いがあれば借入額の減額や審査否決になることがあります。

借入者の収入に対してすべてのローン返済総額が大きすぎると銀行が判断すれば住宅ローンが否決されるため、一旦収益マンションを売却して返済額を減らして住宅ローン審査を受ける方法を検討すべきです。

住宅ローンの審査基準は金融機関によって異なります。複数の金融機関に相談し、比較検討することが重要です。

築年数が10年を超えた時期

一般的に、ワンルームマンションは築10年を過ぎると家賃が下落し始め、空室リスクも高まります。また、設備の老朽化による修繕費用も増加する傾向があるため、築10年を目安に売却を検討することも一つの戦略です。

築10年が分岐点!マンション価格と売却のベストタイミングを探る

物件の稼働率が低下している時期

空室が続くなど、物件の稼働率が低下している場合は、売却を検討するタイミングかもしれません。稼働率の低下は、家賃収入の減少に直結し、物件の収益性を悪化させます。

投資用ワンルームマンションを急いで売らないほうが良い5つのタイミング

次に、投資用ワンルームマンションを急いで売らなくてもよい場合を解説しましょう。

収益が安定し順調に運営できている場合

減価償却期間の終了や現金化の必要がなく収益が安定しているなら、そのまま保有するとよいでしょう。

ただし、将来的な空室リスクや修繕費用などを考慮し、定期的に収益状況を見直すことが大切です。

格安の競合物件が売りに出ている場合

競合物件が格安で販売している時期に追いかけて売り出せば、無益な値下げ競争になり双方が疲弊しますので、その際は売却を見送って次の機会を待つべきです。

ただし、競合物件がなぜ格安で売り出されているのか、その理由を調査することも重要です。物件に問題がある場合は別ですが、売主の事情など一時的な要因であれば、価格競争に巻き込まれる可能性は低くなります。

事業年度内に減価償却で節税をしたい場合

個人事業でも法人でも、減価償却で節税をしている途中のマンションを売却する場合には、減価償却が終わって翌期に入ってから売却するなど時期の調整が望ましい場合があります。

とくに法人は減価償却金額の調整やその他の方法を掛け合わせて節税をするため、売却して利益が出てもその後に節税対策が講じられるように期首に売却するようにしましょう。

ただし、2024年現在、減価償却制度には特例措置が設けられており、一定の要件を満たせば、短期譲渡所得であっても長期譲渡所得として扱われる場合があります。

5年以下の所有で短期期譲渡所得に該当する場合

譲渡所得とは個人事業における不動産の売却益に対する税金で、所有期間によって税率が2種類あります。

不動産を売却した年の1月1日時点で、取得からの所有期間が5年以下の場合は「短期譲渡所得」で税率は約40%、5年を越える場合には「長期譲渡所得」で税率は約20%です。

もしも売却によって利益が出る見込みがあり長期譲渡所得へ切り替わる時期が近い場合には、税率を約半分にするために売却を遅らせるとよいでしょう。

ただし、前述の通り、2025年現在では、短期譲渡所得であっても長期譲渡所得として扱われる特例措置があるため、必ずしも5年以上保有する必要はありません。

5年以下の所有は要注意!短期譲渡所得の税率を賢く回避する秘策

管理会社との管理委託契約で解約できない場合

管理会社との管理委託契約の解約予告期間や、家賃保証会社とのサブリース契約の早期解約禁止もしくは違約金が設定されている場合があります。

管理契約などの解約に制限やペナルティがある場合には、無償解約の相談を持ちかけるか期間が満了するまで売却を据え置きましょう。

管理会社や家賃保証会社との契約内容をよく確認し、解約条件や違約金について事前に把握しておくことが重要です。

投資用ワンルームマンション売却の8つの注意点と損をしない対策

売却に関する8つの注意点を押さえておけば、損をする確率は大きく下げられます。

不動産投資ローンの残高を確認する

売却したお金で不動産投資ローンが一括返済できないオーバーローンの場合には、マンションの抵当権が抹消できず売却もできません。

ローン残高は、銀行からもらう書類(返済表・償還表・残高証明書)もしくは銀行のサイトへログインして確認し、売却する前に不動産会社へ相談しましょう。

オーバーローン状態でも売却できる方法はありますか?

あります。ただしマンションの売却金に自己資金を足してローンを一括返済し抵当権を抹消する方法です。

または、買い手がローンをそのまま引き継ぐ方法もありますが、売却価格が下がる可能性があります。

抵当権が残ったままでは絶対に売却できませんか?

売却自体はできますが買い手が付きません。抵当権は差押えや競売ができる強い権利であり、所有権をおびやかす抵当権が残ったマンションはほとんどの方が買わないため、実質的には売却できないのと同じなのです。

ただし、任意売却という方法で、債権者の合意を得て売却することも可能です。

マンションの売却費用を把握する

売却に要する費用のほとんどは、不動産会社・司法書士・銀行などへ現金一括で支払いますので、事前に不動産会社から売却費用の見積もりをもらってお金を用意しておきましょう。

また譲渡所得税は、個人事業主なら売却した年の翌年の2月16日〜3月15日までに税務署へ確定申告と納税を済ませなければなりません。

売却から時間が経ち忘れた頃に納税時期が来るため、売却金から納税資金を分けて残しておきましょう。

売却費用は、不動産会社によって異なる場合があります。複数の不動産会社に見積もりを依頼し、比較検討することが重要です。

【手数料や税金に注意!】マンション売却で見逃せない費用の内訳

競合物件が多い時期には売り出さない

競合する投資用ワンルームマンションの有無は、不動産ポータルサイトを使って自分で検索して調べられます。

同マンションの価格の値動きやその他のライバル物件の動向などを普段からリサーチして相場観を掴んでおき、競合が多い時期を避けて売却しましょう。

競合物件が多い時期でも、物件の強みをアピールすることで、買い手を見つけることができる場合があります。

売却前に大がかりなリフォームをしない

空室の状態で売却する場合でも、大がかりなリフォームをする必要はありません。

次のオーナーの好みに合わないリフォームでは売れませんしリフォーム費用を売却価格に上乗せして全額回収するのは難しいため、清掃や破損箇所の補修など最低限で済ませましょう。

ただし、リフォームによって物件の価値が向上し、売却価格が上がる可能性もあります。リフォーム内容や費用対効果を慎重に検討しましょう。

【失敗しないマンション売却術!】流れとポイントをわかりやすく解説

売却が完了するまでには時間がかかる

売却の最終期限まで時間がなく焦りながら売ってしまうと、大幅な値下げ交渉に応じるしかないなど損をするかも知れません。

また、投資用ワンルームマンションは居住用マンションとは異なり年中売れますが、数字にシビアな投資家が相手のため、相場より高い場合には売却に時間がかかります。

最終期限から逆算して早め早めの相談や行動をして、売却活動に余裕を持つようにしましょう。

不動産会社によっては、買取保証サービスを提供している場合があります。一定期間内に売却できなかった場合、不動産会社が買い取ってくれるため、売却期間が長引くリスクを軽減できます。

売却期間が長引くと売却価格が下がる

少しでも高く売りたい気持ちは分かりますが、売却期間が長くなるほど資産価値は下がります。

競合物件が安く売られるとその価格が次の売却相場の目安になるため、売却期間が経過するほど不利になるともいえます。

少しずつの値下げはインパクトに欠け買主へのアピールにならない場合が多いため、ときには短期決戦の気持ちで大胆な決断をする必要もあるでしょう。売却期間が長引く場合は、価格の見直しや販売戦略の変更など、状況に応じた対応が必要です。

マンション売却は時間との戦い?平均4か月の理由と対策を解説!

悪い不動産会社の言いなりにならない

売主に嘘の相場金額を伝えて安く売り出したり、不動産会社に安く買い取らせて高く転売するなど、ときには悪い不動産会社に出会うこともあります。

複数の不動産会社と付き合って、悪い会社の不自然な行動が発見できるようにしましょう。不動産会社の評判や実績を事前に調査し、信頼できる会社を選ぶことが重要です。また、セカンドオピニオンとして、別の不動産会社に査定を依頼することも有効です。

価格や値下げ時期を誤ると売れ残る

値下げ時期や値下げ幅を誤ったままで、それに気づかずに売却を続けていることがあります。

そして、長期間売れていないマンションというイメージ付いてしまえば価格を下げても売れ残ることがあるため、状況に応じて迅速で柔軟に対応する必要があります。

値下げではなく、一旦売却を中止して時期を改めて売却を再開するのも、物件情報の鮮度を保つ意味では効果的です。

価格や値下げ時期の判断は、市場の動向や競合物件の状況などを考慮して、慎重に行う必要があります。不動産会社と相談しながら、最適な戦略を立てましょう。

【家の適正価格を見極める!】初心者でもできる価格調査のポイント

投資用ワンルームマンションの売却に必要な費用とは

投資用ワンルームマンションを売却する際に一般的に必要とされる費用をご紹介します。

| 費用 | 摘要 |

|---|---|

| 仲介手数料 | 売買価格の3%+6万円と消費税の法定上限額を超えない金額 ただし上記速算式は売却価格が400万円を超える場合 |

| 印紙税 | 売却価格が1千万円超〜5千万円以下は1万円(軽減措置を適用) |

| 司法書士報酬 | 1〜2万円(抵当権抹消登記申請の代行) |

| 登録免許税 | 2千円(敷地権付き区分マンション1室) |

| 一括返済手数料 | 3〜5万円(ローンの一括返済処理にかかる銀行手数料) |

| 固定資産税など | 決済日以降は買主負担が一般的、売主が納税済みなら返還を受ける |

| 管理費・修繕積立金 | 決済日以降は買主負担が一般的、売主が支払済みなら返還を受ける |

| 売却費用の目安 | 売却価格の3〜5%を現金で用意する |

| 譲渡所得税 | 売却益に対して課税される税金。所有期間や特例によって税率が異なる。 |

| 不動産取得税 | 買い手が支払う税金。固定資産税評価額の3%が目安。 |

なお、売却金から経費を引いても利益が残る場合には、確定申告と譲渡所得税の納税が必要です。

【マンション売却後の税金対策!】確定申告の流れと特例を知ろう

投資用ワンルームマンション価格に影響を及ぼす要因とは

投資用ワンルームマンションの価格は下記の要因に影響されます。

- マンションの築年数に応じて下落していく

- 市場の需要と供給のバランスに左右される

- 金利上昇で利回りが落ちれば価格が下がる

- 銀行が消極的なら投資が減り価格が下がる

売却価格を下げて利回りが上がれば売れやすくなりますが、価格を下げすぎないためにも不動産会社の意見を参考にしましょう。

投資用ワンルームマンション売却相場を自分で調べる方法

自分でも投資用ワンルームマンションの売却相場を調べることができます。

投資用ワンルームマンション売却相場の計算方法

年間家賃収入と利回りを設定して目安の売却価格を計算する方法が「収益還元法」です。

契約家賃が10万円の場合に、表面利回り5%および6%として収益還元法で売却価格を計算すると下記のようになります。

- 表面利回り5%:年間家賃120万円÷5%=2,400万円

- 表面利回り6%:年間家賃120万円÷6%=2,000万円

この場合では、表面利回り1%の差が影響する売却価格差は400万円です。

利回りは何%なら安心ですか?

利回りが高いほうが良いのですが、何%であっても空室・家賃下落・支出増加のリスクがあるため安心の基準は個別に判断すべきです。

一般的には、都心部のワンルームマンションでは利回り4~5%、郊外では6~7%程度が目安となります。しかし、物件の築年数や状態、周辺環境などによって大きく異なるため、注意が必要です。

利回りが10%を超える投資マンションは評価が高いですか?

表面利回り(グロス)か実質利回り(ネット)かで評価が変わります。経費として管理費・修繕積立金・税金・リフォーム代・管理委託費・保険料・雑費などの運営コストを差し引いた利益で計算した実質利回りなら優秀でしょう。

ただし、利回りが高すぎる場合は、空室リスクや家賃滞納リスクが高い可能性もあるため、注意が必要です。

不動産ポータルサイトで調べる

不動産ポータルサイトなら収益ワンルームマンション情報を自分で検索して調べられます。

掲載物件の売り出し金額は買主の値下げ交渉幅を見込んで高めに設定している場合が多いため、成約価格(流通相場)はそれよりも安くなります。

売り出し価格と成約価格の差(乖離率)は約5%といわれることがあるため、成約価格は売り出し価格の約95%と見なすとよいでしょう。ただし、不動産ポータルサイトの情報は必ずしも最新ではない場合があるため、注意が必要です。また、掲載されている情報が正確かどうか、必ず確認するようにしましょう。

不動産ポータルサイトでわかる!売り出し価格と実際の相場の違い

レインズ・マーケット・インフォメーション

レインズ・マーケット・インフォメーションとは売却を依頼された不動産会社が取引後に登録した成約情報のデータベースで、一般の方でも無料で閲覧できます。

実際に成約した価格が掲載されているため、情報の精度が高く事例も多く売却相場を知るのに信頼できるデータベースです。

不動産情報ライブラリ

不動産情報ライブラリとは、2024年4月1日から国土交通省が運用を開始したWebGISシステムです。不動産取引の際に参考となる情報(価格、周辺施設、防災、都市計画など)を重ね合わせて表示させることができます。スマートフォンやタブレットからの閲覧にも対応しており、誰でも簡単に利用できます。

その不動産の特徴や数値が詳しく掲載されているため、価格に対して深い考察をする際に多くの情報を引用できて便利です。

投資用ワンルームマンションの売却に失敗しないコツとは

投資用ワンルームマンションの購入に失敗しないためのポイントをご紹介します。

誠実で優れた不動産会社と担当者を見つける

投資用マンションと居住用マンションでは顧客層や販売戦略が大きく異なるため、まずは投資マンション売買専門の不動産会社からパートナーを探しましょう。

高く早く売るのが目的ですから、知人だから話しやすくて手数料を安くしてくれるという理由で不動産会社を選ばないほうが賢明です。

そして、明確な根拠を示して曖昧な回答をせず知識と経験が豊富な担当者にサポートしてもらうことが大切です。不動産会社を選ぶ際には、実績や評判だけでなく、担当者との相性も重要です。

人任せにせず投資の勉強をして賃貸市場に敏感でいる

投資はすべて人任せにせずに自分で家賃相場や売却相場を調べ不動産投資を勉強して、投資マンション市場を自分から理解しようと努力しなければ成功しません。

もちろん売却には不動産会社のサポートが欠かせませんが、自分の相場観や時流を読むセンスを磨いておけば小さな変化や違和感に自分でも気づけるようになるのです。

不動産投資に関する書籍やセミナーなどを活用して、常に最新の情報収集を行いましょう。

状況によっては不動産会社の買取サービスを検討する

長い間売れずに価格が徐々に下がっていく状況は、先が見えずに強いストレスを感じます。

手間や時間を最小限に抑えるのも効率的な投資活動の一部であるため、売ると決めたならまずは迅速に終えることを目指しましょう。

とくに、資産の組み替えや損切りなど早く処分したい事情があり手間と時間を掛けられない場合には、不動産会社の買取サービスがおすすめです。

不動産会社へ直接売却する買取なら仲介手数料不要で早ければ数日で現金化できるため、面倒な手続きがなく少しでも早く終わらせたい場合にご検討ください。

買取サービスを利用する場合は、複数の不動産会社に見積もりを依頼し、比較検討することが重要です。

面倒な手続き不要!不動産会社の買取サービスでストレスフリーの売却

ワンルームマンションの売却相場の推移と失敗しないコツのまとめ

投資用ワンルームマンションは価格設定が低く算入しやすいうえに、学生から独身社会人および法人社宅など、顧客の裾野が広く需要が安定しています。

ただし、マンション市場全体が好調といっても投資用ワンルームマンション市場には独特の事情や需給バランスがあるため、専門知識のあるパートナーの存在は必須です。

そして、さらに失敗確率を下げて安定した投資活動を実現するためにも、ご自身で投資を勉強して賃貸市場の動向にもアンテナを張っておきましょう。

投資用ワンルームマンションが専門の不動産会社はどうやって探しますか?

インターネットで検索して口コミや得意ジャンルが載った情報サイトから探すと良いでしょう。

複数社に売却相談をすると全ての会社に売却を依頼しないといけませんか?

いいえ、売却を依頼するのは完全に売主の自由ですから、信頼できる気に入った会社だけに絞って依頼しましょう。

プロレバ不動産なら、最短1週間でマンションを売却し、現金化できます。

また、宅建資格等の資格保有者である専任の「買取アドバイザー」が、税金・法律・売却価格の面で最適な売却を提案するので、納得のうえでスピーディーにマンションを売却可能です。

さらに、18年間の不動産買取で培った独自の販売網があるので、他社よりも平均して15%高値での売却を実現しています。

お急ぎのご相談は、下記のお電話番号へお電話をおかけください。

まずは査定を実施したいという方は、下記から無料の簡易査定をご利用ください。

柴田敏雄(しばたとしお)

執筆者

保有資格:宅地建物取引主任士、管理業務主任者

経歴:司法書士事務所に2年、大手不動産管理会社に5年、不動産賃貸・売買の仲介営業会社に7年間従事し不動産全般の幅広い経験を積む。また外資系金融機関に2年間従事し金融資産形成や相続税の節税アドバイスを提供。不動産や金融の現場で培った経験を元に不動産系の記事を執筆している。