マンションを相続後に売却する場合、ローン残債がある場合とない場合で手続きの流れが異なります。登記や税金の申告など、マンションの相続・売却では様々な手続きが必要になって戸惑う人もいるので、まずは手続きの流れの全体像を確認・把握するようにしましょう。

この記事では、マンションの相続・売却で必要になる手続きの種類や相続税・所得税・登録免許税の計算方法を紹介します。マンションを相続すると困るケースでは相続放棄の検討が必要になる点も解説するので、遺産にマンションが含まれる方は参考にしてください。

マンションを相続して売却する場合、どんな手続きが必要になるのでしょうか?

相続時に登記が必要になり、売却時に不動産会社との媒介契約の締結や買主との売買契約の締結が必要になります。相続税や所得税の申告手続きが必要になる場合もあります。

マンションを相続するときの手続きの流れ

遺産に含まれるマンションを売却したい場合でも、被相続人(亡くなった人)の名義のまま売却できるわけではありません。被相続人の所有物なのに、家族とはいえ他の人が勝手にその人の不動産を売却することはできないからです。

マンションを売却するためには、まずは遺産の相続手続きを行ってマンションの名義を被相続人から相続人に変更する必要があります。マンションが相続人の所有物になれば相続人自身が売却することが可能です。遺産の相続手続きは以下のような流れで進めます。

引用:【マンション相続】分割方法・相続税・売却のコツまで徹底解説!|不動産売却HOME4U

【親の家が負動産に?】住まない家のベストな対処法をチェック!

①遺言書の有無の確認

被相続人が生前に遺言書を作って残しているかどうかによって、遺産の相続の仕方や手続きの流れが変わります。

遺産の分け方が遺言書で全て指定されている場合は遺言に従って遺産を相続しますが、遺言書がなく相続人が2人以上いる場合は、誰がどの遺産を相続するのか相続人同士で話し合って決める必要があります。

遺言書の有無や保管場所を生前に家族が聞いていればすぐに確認できますが、聞いていない場合は、そもそも遺言書があるのかどうか確認しなければいけません。保管場所としては以下のような場所が考えられるので、遺品整理をする中で遺言書がないか確認し、必要に応じて公証役場や法務局に照会を行うようにしてください。

- 自宅のタンスや仏壇、引き出し

- 貸金庫

- 公証役場(公正証書遺言を作成している場合)

- 法務局(自筆証書遺言を作成している場合)

- 信託銀行をはじめとした金融機関(遺言信託を利用している場合)

- 弁護士や司法書士など相続の専門家

②相続人調査

誰が遺産の相続権を持つのか、相続人になる人は法律で決まっています。家族であれば誰でも相続人になれたり遺産の相続権を主張できたりするわけではありません。相続が起きたら、誰が相続人なのかを確認する相続人調査が必要です。

相続人調査は、出生から死亡までの被相続人の戸籍をすべて揃えて家族関係を確認して行います。死亡時点の戸籍から遡って出生時点の戸籍まで揃えることになりますが、役所から戸籍を取り寄せる方法がよく分からない場合や仕事で忙しくて自分で手続きをする時間がない場合は、弁護士や司法書士、行政書士などの専門家に依頼しても良いでしょう。

③相続財産調査

相続財産調査とは、遺産にどのような財産が含まれるのか確定させるために行う調査です。相続財産調査で間違いがあると、この後に行う遺産分割協議の対象となる遺産が正しくないことになって協議がやり直しになる場合や、相続税の計算の基礎となる遺産額が変わって申告・納税がやり直しになる場合があるので、遺産の調査は入念に行う必要があります。

被相続人が生前に財産目録を作っている場合は財産が一覧化されているので簡単に確認できますが、そうでない場合は、亡くなった方の財産を一つひとつ調べなければいけません。

遺品整理を行い、銀行のカードや通帳が見つかればどこの銀行に口座があるのかが分かり、固定資産税の納税通知書や課税明細書が見つかれば、土地や家、マンションなど不動産の保有状況を把握できます。証券会社からの取引報告書や株式配当金計算書があれば株式や投資信託などの保有状況も把握できます。

また現預金や不動産などプラスの遺産だけでなく、借金や未払金などマイナスの遺産も相続の対象になるので、借金の有無やローン残債がある場合の未返済額の確認も必要です。借入れの状況については全国銀行協会やJICC、CICに照会して確認します。

④遺産分割協議

遺産分割協議とは、遺産をどのように分けるのかを決めるために相続人の間で行う協議です。遺言書が残されておらず相続人が2人以上いる場合、遺産分割協議を行って遺産の分け方を決める必要があります。

遺産分割協議は、相続人が集まって直接話し合う形式で行っても電話・メール等で意見交換して行っても構いませんが、相続人調査で把握した相続人すべてが参加しなければいけません。1人でも欠けた状態で行うと無効になるので注意してください。

話し合って遺産の分け方が決まったら、合意した内容を遺産分割協議書としてまとめます。その際、相続人の人数分だけ遺産分割協議書を作成して各相続人が1通ずつ保管することが一般的です。各相続人が1通ずつ所持しておくことで、各々が相続手続きで遺産分割協議書が必要になったときにすぐに使うことができます。

遺産分割協議がまとまらない場合には、家庭裁判所の調停や審判に進むことになります。

【マンション売却と財産分与】離婚後に後悔しないための知識をチェック!

⑤相続登記

土地や家、マンションなど、不動産の所有者情報は法務局の登記簿に記載されて管理されています。マンションの所有者が被相続人から相続人に変わる場合、名義変更の手続きである登記が必要です。マンションを相続する人が遺言書で指定されている場合や遺産分割協議でマンションを相続する人が決まった場合、マンションの名義を相続する人に変更します。

法務局は全国にありますが、相続登記ができるのは不動産がある地域を管轄する法務局です。登記申請書を作成した上で、戸籍謄本や固定資産評価証明書など必要書類とともに法務局に提出します。

2024年4月からは相続登記の申請が義務化され、3年以内に申請しないと10万円以下の過料が科される可能性があります。

手続きの方法には窓口申請・郵送申請・オンライン申請の3種類あり、このうちオンライン申請は主に司法書士が使う方法なので、一般の人が自分で手続きをする場合は窓口に直接行くか郵送で申請することになります。手続き方法がよく分からない場合は司法書士に依頼して、必要書類の取得から法務局への提出まですべて代行してもらっても良いでしょう。

⑥相続税の申告

遺産を相続する場合、相続税がかかる場合とかからない場合があります。相続税の計算方法について詳しくは後述しますが、相続税がかかる場合には申告や納税の手続きが必要です。相続税の申告は、被相続人が死亡したことを知った日の翌日から10ヵ月以内に行わなければいけません。

期限までに納税をしないと罰金を科されてしまうので、相続税がいくらかかるのか、10ヵ月の期限までに納税資金を問題なく用意できるのか、早めに確認しておくことが大切です。

マンションを相続後に売却して納税資金に充てる予定の場合は、納税期限までに売却・現金化の手続きが終わるのか、マンションが売れず現金化できずに困ることはないか、事前によく確認するようにしてください。

2024年からは相続税の基礎控除額が引き下げられたため、注意が必要です。

遺産に含まれるマンションを売却する場合、被相続人の名義のままでは売却できないのでしょうか?

まずは被相続人のマンションを相続人が相続して名義を相続人に変更する登記が必要です。遺産の相続にあたっては相続人調査や相続財産調査などが必要になります。

税金がこんなに違う!マンション売却前に知っておくべき控除対策

相続するマンションにローン残債がある場合

被相続人がマンション購入時にローンを組んでいた場合、亡くなった時点ではまだ返済途中でローン残債があるケースがあります。

前述のとおり、プラスの財産だけでなくマイナスの財産も相続の対象なので、相続するマンションにローン残債がある場合には、自分がマンションを相続するとローンの返済義務を負って困るのではないかと気になる人もいるでしょう。相続後にマンションを売ったとしても、売却価格よりローン残債が上回って自分が借金を背負うことにならないか、気になる人もいるはずです。

しかしマンションの相続では、仮にローン残債があっても相続人はローンを相続せずに済むケースが少なくありません。団体信用生命保険(団信)の加入有無がポイントとなります。

まだローンが残ってる…それでもマンション売却できる方法とは?

団体信用生命保険(団信)に加入していればローン残債の返済は必要なくなる

被相続人が団信に加入している場合、被相続人が亡くなるとローン残債相当額の保険金が銀行に支払われます。お金を貸している銀行に保険金が支払われることでローンの返済義務が消滅する仕組みです。

団信によってローン残債がなくなるのでローン残債はそもそも相続の対象になりません。相続人が相続して返済の義務を負うことはなく、相続税を計算する際もマンションのローン残債は含めずに計算します。

ただし登記されている抵当権に関しては、ローン残債がなくなっても自動的には消えません。金融機関が設定している抵当権を抹消するための登記が必要になります。登記簿上に抵当権が残ったままだとマンションの売却ができず困ることになるので、抹消登記の方法がよく分からない場合は司法書士に相談しましょう。

団体信用生命保険(団信)に未加入ならローン残債は相続の対象になる

多くの住宅ローンでは、不動産の購入等でローンを組む際に団信への加入が義務付けられていますが、フラット35のように団信への加入が任意の住宅ローンもあります。

被相続人が団信に加入しておらず死亡時点でローン残債がある場合は、団信に加入している場合のようにローン残債がなくなるわけではありません。現預金やマンションなど他の遺産と同じく、ローン残債も相続の対象となり相続税の計算にも含まれます。

相続するマンションにローン残債がある場合、団信の加入有無で何が変わるのでしょうか?

被相続人が団信に加入していればローンはなくなるので相続人は借金を相続せずに済みますが、団信に未加入の場合にはローン残債を相続人が相続することになります

マンションを相続後に売却するときの手続きの流れ

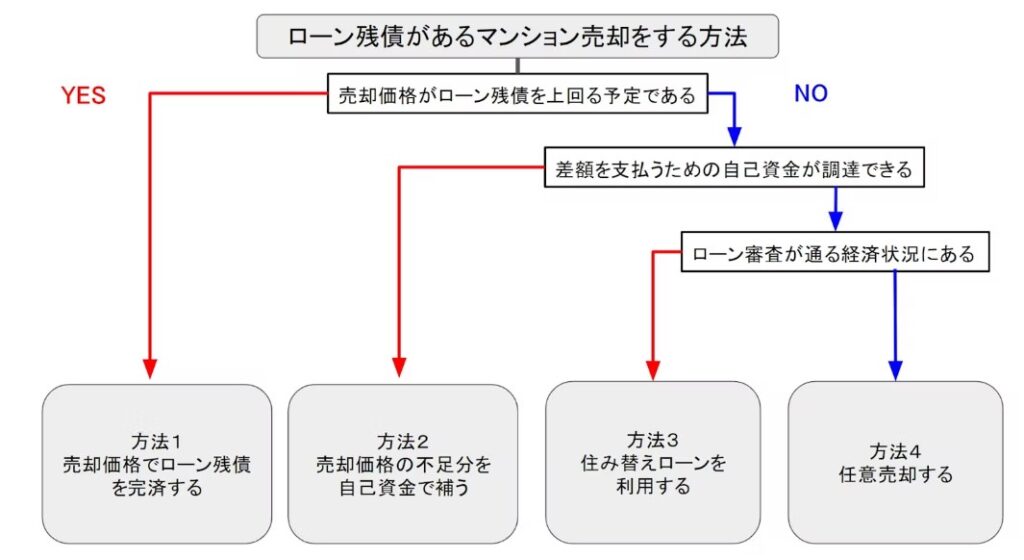

ローン残債がある場合とない場合で、相続後にマンションを売却するときの手続きの流れやおさえるべきポイントが変わってきます。以下では各ケースごとに手続きの流れを紹介するので、ご自身が該当するケースでどんな手続きが必要になるのか、確認してみてください。

【マンション売却前に必見!】手続きの流れと税金のポイントを解説

ローン残債がない場合

ローン残債がない場合は以下のような流れで手続きを進めます。

引用:マンション売却の流れ8ステップ【専門家が分かりやすく解説】│安心の不動産売却・査定なら「すまいステップ」

マンションの売却で必要な書類はケースによって異なりますが、査定時に権利証(または登記識別情報)や間取り図、不動産会社との媒介契約締結時に固定資産評価証明書やマンション管理規約、マンションを引き渡す時に印鑑登録証明書や口座情報が分かる通帳・キャッシュカードなどが必要になります。

マンションの査定価格は不動産会社によって異なるので、複数の不動産会社に依頼して査定額を比較することが一般的です。一括査定サイトを使えば異なる不動産会社にまとめて依頼できるので、まずは物件情報を入力して査定を依頼してみましょう。

査定内容や不動産会社HPに掲載されている実績(=信頼できる業者かどうか)などを踏まえて不動産会社を選んだら、媒介契約を締結してマンションを売りに出します。購入希望者がいる場合には内覧に対応し、買い手が決まって売買契約を締結したらマンションを引き渡して売却は完了です。売却で得た所得に所得税がかかる場合は翌年に確定申告を行います。

売却益が20万円以下の場合には確定申告が不要ですが、医療費控除などの申告をする場合には確定申告が必要です。

【知らないと損する確定申告!】マンション売却の書類と控除の流れ

ローン残債がある場合

相続したマンションにローンが残っている場合、お金を貸している金融機関が抵当権を設定していることが一般的です。金融機関の許可なくマンションを売却することはできません。マンションを売却するためにはローンを返済して抵当権を外す必要があります。

引用:マンション売却時にローン残債がある場合の売却方法を分かりやすく解説「イエウール(家を売る)」

不動産会社にマンションを査定してもらった結果、ローン残債以上の価格で売却できそうであれば、売却で得られるお金をローンの返済に充てることになります。

売却価格がローン残債を下回る場合でも、差額を埋めるだけの自己資金がある場合や不動産以外に現預金も相続していて穴埋めに使える場合は、売却で得たお金と自己資金等を合わせることでローンの返済とマンションの売却が可能です。

しかし差額の穴埋めに使える資金がない場合には、マンションを売却するために別の方法を考えなければいけません。方法のひとつが任意売却です。

任意売却とは債権者の許可を得て不動産を売却する方法で、ローンを組んでいる銀行の許可を得て抵当権を外してもらってマンションを売却します。売却価格がローン残債を下回った場合はローンが残ることになりますが、ローン残債が減って債務を圧縮できる点が任意売却のメリットです。

また夫(妻)が亡くなって一緒に暮らしていた妻(夫)がマンションを相続する場合、家族の亡き後に一人でマンションに住み続けるには広すぎて引っ越すようなケースでは、相続人向けの住み替えローンを利用できる可能性があります。ただし住み替えローンは一般の住宅ローンより審査が厳しい上に金利が高いので、あまりおすすめできる方法ではありません。最近では相続によって住宅ローンを承継できる金融機関も増えてきています。

売却するマンションにローン残債がある場合とない場合で、売却する際の手続きの流れがどのように変わるのでしょうか?

マンション売却では査定や不動産会社探し、買主との売買契約締結や物件の引き渡しなどを行いますが、ローン残債があるならローンを返済して抵当権を外す必要があります。

税金①:マンションの相続でかかる「相続税」の計算方法

相続税は以下のような流れで計算します。

- 遺産の総額を計算する

- 遺産の総額から基礎控除額を引いて課税遺産総額を計算する

- 課税遺産総額を各相続人が法定相続分に応じて相続したものと仮定して相続税の総額を計算する

- 相続税の総額を各相続人の実際の遺産相続割合に応じて按分して各々の相続税額を計算する

相続税の計算や申告書の作成は税理士に任せることが一般的なので、細かな計算ルールまで理解する必要性はそれほど高くありませんが、遺産額から基礎控除額を引いた上で税率をかける点はポイントとしておさえておく必要があります。

遺産額が基礎控除額以下であれば相続税はかからない

相続税は遺産額に直接税率をかけて計算するわけではなく、遺産額から基礎控除額を引いて税率を適用します。つまり遺産額が基礎控除額以下であれば相続税はかかりません。

3,000万円 + 600万円×(法定相続人の数)

相続人が1人なら3,600万円まで、2人なら4,200万円まで、遺産を相続しても相続税がかからずに済みます。逆に相続する遺産の総額が基礎控除額を超える場合は相続税がかかるので、10ヵ月の期限までに相続税の申告・納税の手続きが必要です。

マンションの相続では建物と土地の両方が相続税の対象になる

マンションの所有者は建物だけでなく、建物における権利割合に応じてマンションの土地の所有権も持っています。いわゆる区分所有権と呼ばれる権利です。そのためマンションを相続する場合、建物と土地の両方が相続の対象になって相続税の課税対象になります。

相続税の計算で使う遺産総額を求める際、個々の遺産の金額を足し合わせて総額を計算しますが、このときに各遺産の金額として使う価格は相続税評価額と呼ばれる価格です。財産の種類によって相続税評価額の計算方法が決まっていて、時価(売却価格)とは金額が異なる場合があります。

建物の相続税評価額の計算方法

建物の相続税評価額は固定資産税評価額と同じです。固定資産税評価額は固定資産評価証明書に記載されています。固定資産評価証明書は不動産がある地域の市区町村役場で取得できるので、自治体窓口で発行申請をして確認してみましょう。

マンションの固定資産税評価額は、築年数や立地条件などによって変動します。新築時から年数が経過するほど評価額は下がっていきます。

土地の相続税評価額の計算方法

土地の相続税評価額の計算方法は、路線価が定められている土地かどうかによって変わります。路線価が定められている土地であれば路線価方式で、定められていない土地では倍率方式で、それぞれ相続税評価額を計算します。

[路線価方式の場合]

マンションの土地部分の相続税評価額 = 路線価 × マンションの敷地面積 × 敷地権割合

[倍率方式の場合]

マンションの土地部分の相続税評価額 = 固定資産税評価額 × 倍率 × 敷地権割合

※土地の形状によっては補正率が適用されて相続税評価額が変わる場合があります

路線価方式で用いる路線価や倍率方式で用いる倍率は国税庁サイト「路線価図・評価倍率表」で確認が可能です。敷地権割合は登記簿謄本を取得すれば確認できます。

路線価は毎年7月に国税庁が発表します。公示価格の80%を目安に設定されていますが、地域や路線によって変動します。

遺産を相続すると必ず相続税がかかるのでしょうか?

マンションの相続では建物部分と土地部分の両方が相続の対象になりますが、マンション以外の遺産も含めて遺産総額が基礎控除額以下であれば相続税はかかりません。

計算例

- 相続人:子2人(兄と弟)

- 遺産:現預金4,000万円、マンション6,000万円(遺産総額1億円)

- 遺産分割の方法:兄がマンションを相続し、弟が現預金を相続する

- その他:マンションにローン残債はなく相続税の計算で特例制度の適用はない

相続人が子2人なので基礎控除額は4,200万円(3,000万円+600万円×2人)です。遺産総額1億円から基礎控除額4,200万円を引くと課税遺産総額は5,800万円と計算できます。

法定相続分は誰が相続人になるのかによって割合が変わりますが、子2人が相続人の場合、法定相続分はそれぞれ2分の1です。法定相続分に応ずる遺産の取得金額は5,800万円の2分の1で、子1人あたり2,900万円と計算できます。

相続税の計算では、法定相続分に応ずる遺産の取得金額によって税率が変わり、今回の事例のように2,900万円であれば税率は15%です。

| 法定相続分に応ずる取得金額 | 相続税の税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

兄と弟、それぞれの法定相続分に応ずる相続税額は「2,900万円×15%-50万円=385万円」と計算でき、2人あわせて相続税の総額は770万円と計算できます。

最後に相続税の総額770万円を実際の遺産取得割合に応じて兄弟に按分します。兄がマンション6,000万円、弟が現預金4,000万円を相続しているので、配分割合は3:2で兄の相続税は「770万円×3/5=462万円」、弟の相続税は「770万円×2/5=308万円」です。

この事例では、弟は相続する現預金を使って相続税を支払うことができますが、兄は現預金を相続せずマンションのみ相続しているので、相続税462万円の支払いに充てる資金を自分で用意しなければいけません。

納税資金の確保が難しい場合は、マンションを売却して現金化したり遺産の分け方を変更して兄も現預金を多少相続したりするなど、対策を検討する必要があります。相続税の納付には、現金一括払いのほか、延納や物納といった方法もあります。

特例制度を使えれば相続税が安くなることも

遺産総額が基礎控除額を超える場合でも、特例制度を使えると相続税が安くなる場合やそもそも相続税がかからずに済む場合があります。以下では相続税の主な特例制度として「小規模宅地等の特例」と「配偶者控除」の2つを紹介します。

小規模宅地等の特例

小規模宅地等の特例とは、被相続人が居住用や事業用に使っていた土地を相続する場合に、土地の相続税評価額を最大80%減額して相続税を計算できる特例制度です。

特例制度を使える人の要件が細かく決まっているため、土地を相続する人であれば誰でも特例を使えるわけではありませんが、マンションの相続でも土地(敷地権)に当特例制度を適用できて相続税が安くなることがあります。

この特例は、2019年7月1日から要件が緩和され、適用対象者が拡大しました。

配偶者控除

相続税の配偶者控除とは、遺産を相続する人が被相続人の配偶者である場合、少なくとも1億6,000万円の遺産まで相続税がかからない特例制度です。配偶者は亡くなった方の資産形成に貢献していて遺産を受け取る権利が当然あると考えられるので、相続税の計算では他の相続人よりも負担が軽くなるように配慮がなされています。

土地や家、マンションなど高額な資産である不動産が遺産に含まれる場合、遺産額が基礎控除額を超えて相続税がかかることが多くなりますが、遺産を相続する人が配偶者であれば配偶者控除によって相続税がかからずに済む場合があります。

この特例は、2019年7月1日から控除額が1億6,000万円に引き上げられました。

相続税が安くなる特例制度にはどのような制度があるのでしょうか?

土地の相続税評価額を最大80%減額できる小規模宅地等の特例や、配偶者が遺産を相続する場合に最低1億6,000万円の遺産まで相続税がかからない配偶者控除があります

税金②:マンションの売却でかかる「所得税」の計算方法

所得税の計算では所得を10種類に分類して税額を計算します。マンションの売却による所得は10種類ある所得区分のうち譲渡所得です。マンションを売却して得た譲渡所得にかかる所得税は「(売却額 – 取得費 – 譲渡費用) × 税率」で計算します。

取得や譲渡でかかった費用には、購入時や売却時に不動産会社に支払った手数料や登録免許税をはじめとした税金が含まれ、売却時にローン残債がある場合には抵当権抹消登記の費用も譲渡費用に含めることができます。

【マンション売却費用どれくらい必要?】支払い不要の裏技も紹介

取得費の計算では被相続人の購入金額を引き継ぐ

所得税の計算で使うマンションの取得費は、被相続人がマンションを購入したときの価格をもとに計算します。また購入価格が分からず取得費を計算できない場合は、売却額の5%を取得費とすることが認められています。

ただし5%相当額で計算すると取得費の金額が小さくなって所得税が高くなる場合が多いので、購入価格が分かる資料を探して実際の購入価格をもとに計算するほうが良いでしょう。

取得費には、被相続人がマンションを購入した際の費用だけでなく、購入後にリフォームなどを行った場合の費用も計上できます。

マンションの所有期間の長さによって税率が変わる

不動産の売却によって生じた譲渡所得では、不動産の所有期間の長さによって所得税率が変わります。所有期間が5年以下なら税率は30%、5年超なら税率は15%です。

マンションの所有期間は通常、マンションをその人が取得した日から売却年の1月1日までの日数で5年以下かどうかを判定しますが、相続で取得したマンションの場合は被相続人が取得した日を基準に考えます。被相続人の取得日から相続人の売却日が属する年の1月1日までの期間が5年を超えていれば税率は15%です。

ただし、相続したマンションを売却する場合、被相続人の所有期間と相続人の所有期間を通算することはできません。相続開始日からの所有期間が5年以下であれば、税率は30%になります。

所得税を計算する際、相続したマンションの売却と自分が購入したマンションの売却では何が違うのでしょうか?

所得税を計算するためにはマンションの取得費や取得日を確認する必要がありますが、相続したマンションの場合には被相続人の取得費や取得日を使って税金を計算します。

計算例

- マンションの売却額:2,200万円

- 取得費:購入価格が不明のため売却額の5%(110万円)

- 譲渡費用:90万円

- 所得税率:所有期間5年超のため15%

売却額から取得費・譲渡費用を引いて税率をかけ合わせると、所得税は「(2,200万円-110万円-90万円)×15%=300万円」と計算できます。

この他に復興特別所得税0.315%と住民税5%もかかるため、厳密には税率20.315%で税金がかかって納税額は合計406.3万円です。売却額から納税額を引いた後の金額が手元に残ります。

特例制度を使えれば所得税が安くなることも

マンションをはじめとした不動産の売却による譲渡所得では、所得税を計算する際に使える様々な特例制度があります。以下では、相続したマンションを売却する際に使える主な特例制度を紹介します。

取得費加算の特例

取得費加算の特例とは、相続後3年10ヵ月以内にマンションを売却する場合に、所得税の計算で使う取得費に相続税額の一部を加算できる特例制度です。

加算できる額の計算は、専門的な知識が必要になるので税理士に依頼することになりますが、3年10ヵ月を超えると特例を適用できず所得税が高くなる場合があるので、マンションを相続後に売却する場合は3年10ヵ月以内に売却しても良いでしょう。

この特例は、被相続人が亡くなった日から3年以内に相続登記を完了していることが条件となります。

被相続人の居住用財産(空き家)を売却したときの特例

被相続人の居住用財産(空き家)を売却したときの特例とは、一定の要件を満たす家屋を売却した場合に譲渡所得の金額から最高3,000万円を引ける特例制度です。主な要件としては「昭和56年5月31日以前に建築された被相続人の居住用家屋であること」や「相続開始直前において被相続人以外に住んでいた人がいなかったこと」などが挙げられます。

ただしこの特例制度はマンションでは使うことができません。とはいえ、不動産相続においては知っておくべき特例制度のひとつです。マンション以外にも不動産を相続する場合には当特例制度を使えるかどうか確認してみましょう。

マイホームを売却したときの特例

マイホームを売却したときの特例制度とは、所有期間の長短に関わらずマイホームを売却したときの譲渡所得から最高3,000万円を引ける特例制度です。

自分が住んでいる家屋を売却する場合や以前に住んでいた家屋を住まなくなった日から3年を経過する日の属する年の12月31日までに売却する場合に当特例制度を使うことができます。

この特例制度を使うためには他にも満たすべき要件がいくつかありますが、相続人が相続したマンションに住んでいる場合も特例を適用できる場合があるので、特例を適用して所得税を安くできないか確認してみましょう。この特例は、2024年1月から適用要件が緩和され、利用しやすくなりました。

所得税が安くなる特例制度にはどのような制度があるのでしょうか?

取得費に相続税額の一部を加算できる特例や、譲渡所得から最高3,000万円を引ける特例制度があります。

知らないと損する!自宅マンション売却時の税金のコツと特例活用法

税金③:マンションの相続・売却でかかる「登録免許税」の計算方法

登録免許税とは法務局で登記をするときに納める税金です。マンションの相続・売却に伴って所有者を変更するために登記をする場合や、完済してローン残債がなくなって抵当権の抹消登記をする場合などに登録免許税がかかります。

相続時の所有権移転登記では税率0.4%で登録免許税がかかる

マンションを相続によって取得した場合、固定資産税評価額に税率0.4%をかけた額の登録免許税がかかります。例えば相続したマンションの評価額が2,000万円であれば登録免許税は8万円です。

なお不動産を取得すると一般的に不動産取得税がかかりますが、相続によって不動産を取得するケースでは不動産取得税はかかりません。ただし、相続登記の申請期限である3年を超過すると、税率が0.4%から0.6%に引き上げられる可能性があります。

売却時の抵当権抹消登記では不動産1個につき1,000円の登録免許税がかかる

マンションにローン残債があって返済と売却をまとめて行う場合、金融機関が設定している抵当権を抹消する登記では不動産1個につき1,000円の登録免許税がかかります。

なお不動産を売却するときの登記費用は、所有者情報を相続人から買主に変更する所有権移転登記費用を買主が負担することが一般的で、売却時に抵当権の抹消が必要な場合には抹消登記費用を売主が負担することが一般的です。

売却による所有権移転登記は、相続による場合より税率が高く2.0%の税率で登録免許税がかかりますが、通常は買主が負担するため売主(相続人)が負担することはありません。登録免許税の納付は、現金のほか、収入印紙でも可能です。

登録免許税とはどのような税金ですか?

登録免許税とは法務局で登記をするときに納めなければいけない税金です。マンションの相続登記ではマンションの固定資産税評価額に税率0.4%をかけた額の登録免許税がかかります。

マンションは売却できるとは限らない!相続で重要になるポイント

マンションを相続後に問題なく売却できるケースがある一方で、古いマンションや立地条件が悪いマンションだと買い手が見つからず困ることがあります。

「売却できないならマンションはそのままにしておけば良い」と思う人もいるかもしれませんが、マンションを所有し続けることで起きる問題もあるので注意が必要です。

相続後に売却できないと費用だけがかかる「負動産」になる

マンションを相続すると毎年固定資産税がかかり、修繕が必要になれば修理費もかかって維持管理費がかかります。相続後にマンションを売却できないと、費用だけがかかる負動産になりかねません。

マンションの売却を検討するために不動産会社に相談する際には、マンション価格の査定や売却価格の決定だけでなく、そもそも売却できる見込みがあるのかも含めて不動産会社に相談・確認する必要があります。

マンションが負動産化しないためには、相続前に被相続人とマンションの売却について話し合っておくことが重要です。

【負動産にならないために!】親の家を活用・処分する8つの方法

相続後に所有権を放棄することは原則としてできない

不動産の相続後に所有権を放棄することは原則としてできません。費用だけがかかる負動産になった場合でも、マンションを手放すことができず費用負担が続くことになります。

なお相続した不動産の使い道がなく負動産になるケースは以前から問題になっていました。そのため2023年4月に相続土地国庫帰属制度と呼ばれる制度が新設されて、相続する不動産のうち土地に関しては一定の条件を満たす場合に国へ渡すことが可能になる予定です。しかしマンションをはじめとした建物はこの制度の対象外なので国に渡すことはできません。

ただし、相続したマンションが災害などで著しく損傷し、復旧費用が過大であるなどの特別な事情がある場合は、家庭裁判所の許可を得て所有権を放棄できる場合があります。

相続放棄ができるのは「相続の開始を知ってから3ヵ月以内」

相続後にマンションを手放せず困る可能性があるなら、そもそもマンションを相続しない相続放棄を検討する必要があります。相続放棄とは、遺産の相続権がある相続人が遺産を一切相続しないことです。

相続放棄をできるのは相続の開始を知ってから3ヵ月以内で、相続放棄をするには家庭裁判所で手続きが必要になります。相続放棄をするとマンション以外の遺産も含めて全ての遺産を相続できなくなるので、相続放棄をするかどうかは慎重に検討する必要がありますが、相続後に不動産が負動産になりそうであれば相続放棄も含めて検討するようにしてください。

ただし、相続放棄は、一度すると取り消せません。

遺産にマンションが含まれるケースで相続放棄の検討が必要になるのはどのようなケースでしょうか?

古いマンションや立地条件が悪いマンションだと、売却したくても買い手が見つからず維持管理費だけがかかる負動産になる場合があります。マンションの相続後に困る場合には相続放棄をして遺産を相続しないことを検討すべき場合があります。

まとめ

マンションを相続・売却する場合、登記や税金の申告・納税など様々な手続きが必要になります。ローン残債がある場合、被相続人が団信に加入していれば相続人がローンの返済義務を負うことはありません。相続するマンションにローン残債がある場合は、まずは団信の加入有無を金融機関に確認するようにしてください。

マンションを相続する際には相続税や登録免許税がかかるので、税金がいくらかかるのか事前に計算して、納税資金を準備できるのか確認しておくことも大切です。納税の際に使える十分な額の現預金が遺産に含まれている場合は問題ありませんが、そうでない場合には自分で納税資金を準備する必要があります。

またマンションを相続すると困る場合には相続放棄の検討が必要になる場合があります。マンションの相続後に売却できない場合もあるので、遺産にマンションが含まれる場合はそもそも相続して問題がないかどうかも含めて確認するようにしましょう。

マンションを相続して売却するときに重要になるポイントは何でしょうか?

マンションの相続・売却では様々な手続きが必要になり、手続きの中には期限が決まっているものがあります。いつまでに何の手続きが必要なのか、税金をいくら払わなければいけないのか、手続きの流れの全体像を把握しておくことが重要です。

Stay&不動産なら、最短1週間でマンションを売却し、現金化できます。

また、宅建資格等の資格保有者である専任の「買取アドバイザー」が、税金・法律・売却価格の面で最適な売却を提案するので、納得のうえでスピーディーにマンションを売却可能です。

さらに、18年間の不動産買取で培った独自の販売網があるので、他社よりも平均して15%高値での売却を実現しています。

お急ぎのご相談は、下記のお電話番号へお電話をおかけください。

まずは査定を実施したいという方は、下記から無料の簡易査定をご利用ください。